Nguồn gốc và bản chất của tiền thể hiện ở quá trình phát triển của hình thái giá trị trao đổi, hay nói cách khác, các hình thái biểu hiện...

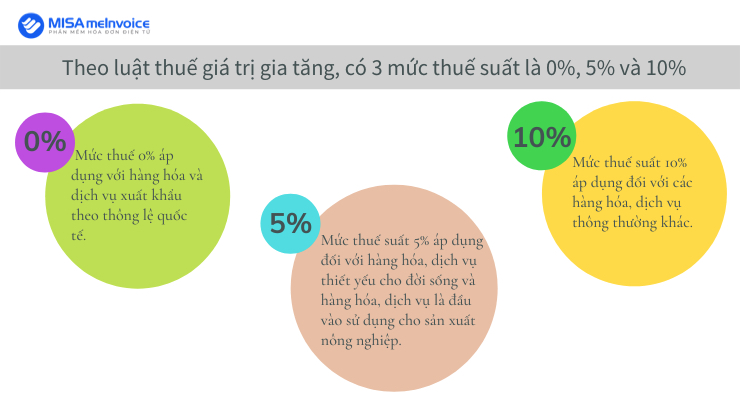

Các mức thuế suất thuế GTGT và mặt hàng áp dụng

Thuế suất thuế GTGT là gì và quy định về các mức thuế suất thuế giá trị gia tăng – Căn cứ quan trọng thứ hai để tính thuế giá trị gia tăng đối với từng loại hàng hóa, dịch vụ trong từng trường hợp. Trong bài viết ngày hôm nay, hãy cùng MISA meInvoice tìm hiểu chi tiết hơn về những nội dung này nhé.

1. Căn cứ tính thuế GTGT

Căn cứ tính thuế là cơ sở để tính ra số thuế phải nộp. Theo Điều 6 Luật Thuế giá trị gia tăng số 13/2008/QH12: “Căn cứ tính thuế giá trị gia tăng là giá tính thuế và thuế suất.

Bạn đang đọc: Các mức thuế suất thuế GTGT và mặt hàng áp dụng

Căn cứ tính thuế GTGT là giá tính thuế và thuế suất

2. Thuế suất thuế giá trị gia tăng

2.1 Thuế suất thuế GTGT là gì?

Thuế suất thuế giá trị gia tăng là mức thuế phải nộp trên một đơn vị hàng hóa, dịch vụ chịu thuế.

2.2. Các mức thuế suất thuế GTGT

Luật thuế GTGT quy định 3 mức thuế suất thuế giá trị gia tăng đang được áp dụng hiện nay là: 0%, 5% và 10%.

| STT | Mức thuế suất GTGT | Đối tượng áp dụng |

| 1 | 0% | Mức thuế áp suất dụng đối với hàng hóa và dịch vụ xuất khẩu theo thông lệ quốc tế |

| 2 | 5% | Mức thuế suất áp dụng đối với hàng hóa, dịch vụ thiết yếu cho đời sống và hàng hóa, dịch vụ là đầu vào sử dụng cho sản xuất nông nghiệp |

| 3 | 10% | Mức thuế suất áp dụng đối với các hàng hóa, dịch vụ thông thường khác |

Lưu ý: Nghị quyết số 43/2022/QH15 có hiệu lực thi hành từ ngày 11/01/2022 đến ngày 31/12/2023, theo đó tại điểm 1.1 khoản 1 Điều 3 quy định chính sách giảm thuế như sau: Giảm 2% thuế suất thuế giá trị gia tăng trong năm 2022, áp dụng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất thuế giá trị gia tăng 10% (còn 8%), trừ một số nhóm hàng hóa, dịch vụ sau: viễn thông, công nghệ thông tin, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh , kim loại, sản phẩm từ kim loại đúc sẵn, sản phẩm khai khoáng (không kể khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hoá chất, sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt.

>> Xem thêm : Hướng dẫn triển khai giảm thuế GTGT còn 8 % theo Nghị quyết 43/2022 / QH15, Nghị định 15/2022 / NĐ-CP

a/ Mức thuế suất 0%

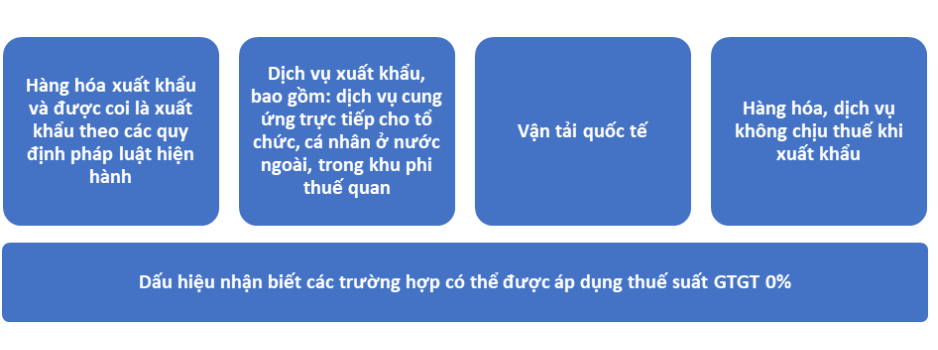

Về tổng quan, mức thuế suất GTGT 0 % hoàn toàn có thể được vận dụng so với 4 trường hợp hàng hóa, dịch vụ xuất khẩu, được coi là xuất khẩu như sau :

Dấu hiệu nhận biết các trường hợp có thể được áp dụng thuế suất GTGT 0%

Dấu hiệu nhận biết các trường hợp có thể được áp dụng thuế suất GTGT 0%

So sánh với nhóm đối tượng không chịu thuế hay đối tượng không phải kê khai tính nộp thuế GTGT, thuế suất 0% được áp dụng với mục đích hoàn thuế GTGT cho hàng hóa dịch vụ xuất khẩu đã thu trước đó, làm cho giá của hàng hóa dịch vụ xuất khẩu không còn thuế GTGT; nhờ đó, khuyến khích xuất khẩu.

Chi tiết hơn, để có thể được áp dụng mức thuế suất GTGT 0%, hàng hóa, dịch vụ cần thỏa mãn đồng thời 3 điều kiện:

Điều kiện để được áp dụng mức thuế suất 0%

Các mặt hàng chịu thuế suất 0% – Bảng chi tiết:

① Danh mục hàng hóa, dịch vụ xuất khẩu hoặc được coi là xuất khẩu được áp dụng mức thuế suất GTGT 0% bao gồm:

| 1. Hàng hóa xuất khẩu | |||

|

|||

|

|||

|

|||

|

|||

|

|||

| – Hàng hóa gia công chuyển tiếp theo pháp luật của pháp lý thương mại về hoạt động giải trí mua, bán hàng hóa quốc tế và những hoạt động giải trí đại lý mua, bán, gia công hàng hóa với quốc tế | |||

| – Hàng hóa xuất khẩu tại chỗ theo pháp luật | |||

| – Hàng hóa xuất khẩu để bán tại hội chợ, triển lãm ở quốc tế | |||

| 2. Dịch vụ xuất khẩu | |||

|

Trong đó : Cá nhân ở quốc tế là người quốc tế không cư trú tại Nước Ta, người Nước Ta định cư ở quốc tế và ở ngoài Nước Ta trong thời hạn diễn ra việc đáp ứng dịch vụ Tổ chức, cá thể trong khu phi thuế quan là tổ chức triển khai, cá thể có ĐK kinh doanh thương mại và những trường hợp khác theo pháp luật của Thủ tướng nhà nước . |

||

|

|||

– Cơ sở kinh doanh cung cấp dịch vụ là người nộp thuế tại Việt Nam phải có tài liệu chứng minh dịch vụ thực hiện ở ngoài Việt Nam. ( Trừ trường hợp phân phối dịch vụ bảo hiểm cho hàng hóa nhập khẩu được vận dụng thuế suất 0 % trên hàng loạt giá trị hợp đồng ). Nếu hợp đồng không xác lập riêng phần giá trị dịch vụ thực thi tại Nước Ta thì giá tính thuế được xác lập theo tỷ suất ( % ) ngân sách phát sinh tại Nước Ta trên tổng ngân sách . |

|||

| 3. Vận tải quốc tế | |||

|

|||

|

|||

| 4. Dịch vụ của ngành hàng không áp dụng thuế suất 0% cung cấp trực tiếp cho tổ chức ở nước ngoài hoặc thông qua đại lý | |||

|

|||

|

|||

|

|||

|

|||

|

|||

| 5. Dịch vụ của ngành hàng hải áp dụng thuế suất 0% cung cấp trực tiếp cho tổ chức ở nước ngoài hoặc thông qua đại lý | |||

|

|||

| 7. Hoạt động xây dựng, lắp đặt công trình ở nước ngoài hoặc ở trong khu phi thuế quan; | |||

| 8. Hàng hóa, dịch vụ thuộc đối tượng không chịu thuế GTGT khi xuất khẩu (trừ các trường hợp không áp dụng mức thuế suất 0% theo quy định – chi tiết tại mục ②) | |||

| 9. Dịch vụ sửa chữa tàu bay, tàu biển cung cấp cho tổ chức, cá nhân nước ngoài | |||

(Quy định tại điều 9 Thông tư số 219/2013/TT-BTC: )

② Danh mục trường hợp đặc thù không được áp dụng thuế suất 0%:

| Hàng hóa | |

| Sản phẩmxuất khẩulà tài nguyên, tài nguyên khai thác chưa chế biến thành loại sản phẩm khác hoặc đã chế biến nhưng tổng giá trị tài nguyên tài nguyên cộng với ngân sách nguồn năng lượng chiếm từ 51 % giá tiền trở lên . ( * ) Trừ những trường hợp dưới đây được vận dụng thuế suất GTGT 0 % : Sản phẩm được chế biến từ tài nguyên tài nguyên do cơ sở kinh doanh thương mại trực tiếp khai thác hoặc mua về để chế biến, trực tiếp chế biến hoặc thuê chế biến mà trong tiến trình đã thành loại sản phẩm khác sau đó lại liên tục chế biến ra loại sản phẩm xuất khẩu thì mẫu sản phẩm xuất khẩu được vận dụng thuế suất 0 % Hoặc: Sản phẩm được chế biến từ nguyên vật liệu chính không phải là tài nguyên tài nguyên ( tài nguyên tài nguyên đã chế biến thành mẫu sản phẩm khác ) do cơ sở kinh doanh thương mại mua về để chế biến, trực tiếp chế biến hoặc thuê chế biến thành mẫu sản phẩm xuất khẩu thì loại sản phẩm xuất khẩu được vận dụng thuế suất 0 % . |

|

| Thuốc lá, rượu, bia nhập khẩu sau đó xuất khẩu (thuốc lá, rượu, bia nhập khẩu sau đó xuất khẩu thì khi xuất khẩu không phải kê khai tính nộp thuế GTGT đầu ra nhưng không được khấu trừ thuế GTGT nguồn vào ) | |

| Hàng hóabán vào khu phi thuế quangồm có :

– Hàng hoá cho cá nhân không đăng ký kinh doanh trong khu phi thuế quan |

|

| Dịch vụ | |

– Tái bảo hiểm ra nước ngoài |

|

– Dịch vụ cung cấp cho các nhân không đăng ký kinh doanh trong khu phi thuế quan |

|

– Thi đấu thể thao, biểu diễn nghệ thuật, văn hóa, giải trí, hội nghị, khách sạn, đào tạo, quảng cáo, du lịch lữ hành |

|

|

(Quy định tại điều 9 Thông tư số 219/2013/TT-BTC, điều 1 Thông tư 26/2015/TT-BTC)

Các trường hợp không vận dụng thuế suất 0 % ở bảng trên được vận dụng theo mức thuế suất tương ứng của hàng hóa, dịch vụ khi bán ra, đáp ứng trong nước .

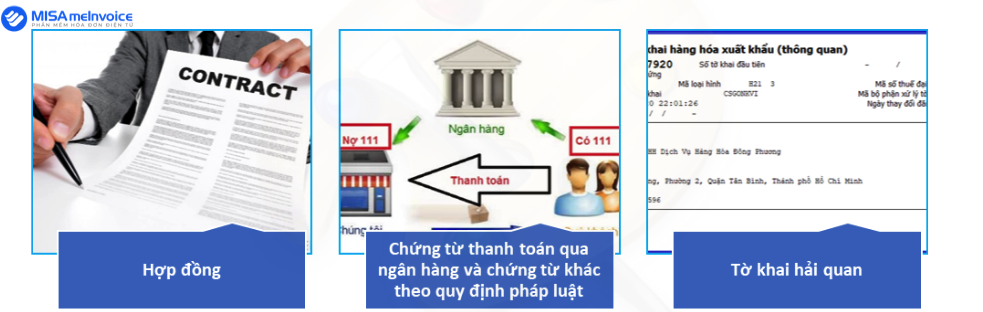

③ Điều kiện về chứng từ để được áp dụng thuế suất GTGT 0%

Các chứng từ cần có để một hàng hóa, phân phối dịch vụ xuất khẩu hoặc được coi là xuất khẩu đủ điều kiện kèm theo vận dụng thuế suất GTGT 0 % gồm có :

Các chứng từ chung cần có để một hàng hóa, dịch vụ được coi là xuất khẩu

– Hợp đồng bộc lộ xuất khẩu hàng hóa hoặc cung ứng dịch vụ ở ngoài Nước Ta ;

– Chứng từ thanh toán giao dịch qua ngân hàng nhà nước và những chứng từ khác theo lao lý của pháp lý ;

– Tờ khai hải quan với hàng hóa xuất khẩu .

-

Đối với từng trường hợp hàng hóa, dịch vụ xuất khẩu, bộ chứng từ tối thiểu cần có để một hàng hóa, dịch vụ xuất khẩu hoặc được coi là xuất khẩu đủ điều kiện áp dụng thuế suất GTGT 0% như sau:

Quy định về chứng từ để áp dụng thuế suất 0% với một số trường hợp cụ thể

|

|

| – Hợp đồng bán, gia công hàng hóa xuất khẩu ; hợp đồng ủy thác xuất khẩu ; – Chứng từ thanh toán giao dịch tiền hàng hóa xuất khẩu qua ngân hàng nhà nước và những chứng từ khác theo pháp luật của pháp lý ; – Tờ khai hải quan đã làm xong thủ tục hải quan ( * ) Đối với trường hợp hàng hóa mua từ nhà phân phối rồi bán luôn cho người mua, mà điểm giao và nhận đều ở ngoài Nước Ta, cơ sở kinh doanh thương mại bên bán cần có thêm : – Tài liệu chứng tỏ việc giao, nhận hàng hóa ở ngoài Nước Ta như : + Hợp đồng mua hàng hóa ký với bên bán hàng hóa ở quốc tế ; + Hợp đồng bán hàng hóa ký với bên mua hàng ; + Chứng từ chứng tỏ hàng hóa được giao, nhận ở ngoài Nước Ta như : hóa đơn thương mại theo thông lệ quốc tế, vận đơn, phiếu đóng gói, giấy ghi nhận nguồn gốc … – Chứng từ giao dịch thanh toán qua ngân hàng nhà nước gồm : + Chứng từ qua ngân hàng nhà nước của cơ sở kinh doanh thương mại giao dịch thanh toán cho bên bán hàng hóa ở quốc tế ; + Chứng từ thanh toán giao dịch qua ngân hàng nhà nước của bên mua hàng hóa thanh toán giao dịch cho cơ sở kinh doanh thương mại . Ví dụ: Công ty A ở Việt Nam mua dầu nhờn của công ty X ở Singapore, sau đó bán cho công ty B ở Việt Nam. Công ty A nhận hàng từ công ty X và giao hàng cho công ty B đều tại cảng biển Singapore. Nếu công ty A có không thiếu những chứng từ sau : – Chứng từ thanh toán tiền qua ngân hàng do Công ty A chuyển cho công ty X; – Chứng từ giao dịch thanh toán tiền qua ngân hàng nhà nước do Công ty B thanh toán giao dịch cho Công ty A |

|

|

|

| – Hợp đồng đáp ứng dịch vụ với tổ chức triển khai, cá thể ở quốc tế hoặc ở trong khu phi thuế quan ; – Chứng từ thanh toán giao dịch tiền dịch vụ xuất khẩu qua ngân hàng nhà nước và những chứng từ khác theo pháp luật của pháp lý ; ( * ) Riêng so với dịch vụ sửa chữa thay thế tàu bay, tàu biển phân phối cho tổ chức triển khai, cá thể quốc tế, ngoài những chứng từ nêu trên : – Tàu bay, tàu biển đưa vào Nước Ta phải làm thủ tục nhập khẩu, khi thay thế sửa chữa xong thì phải làm thủ tục xuất khẩu . |

|

|

|

|

– Hợp đồng vận chuyển hành khách, tư trang, hàng hóa giữa người vận chuyển và người thuê vận chuyển theo chặng quốc tế từ Nước Ta ra quốc tế hoặc từ quốc tế đến Nước Ta hoặc cả điểm đi và điểm đến ở quốc tế ; – Đối với vận chuyển hành khách, hợp đồng vận chuyển là vé ( theo những lao lý của pháp lý về vận tải đường bộ ) ; – Chứng từ thanh toán giao dịch qua ngân hàng nhà nước hoặc những hình thức thanh toán giao dịch khác được coi là giao dịch thanh toán qua ngân hàng nhà nước ; – Đối với trường hợp vận chuyển hành khách là cá thể, có chứng từ thanh toán giao dịch trực tiếp . |

|

|

|

| 1. | Dịch vụ của ngành hàng không được thực hiện trong khu vực cảng hàng không quốc tế, sân bay, nhà ga hàng hóa hàng không quốc tế |

|

– Hợp đồng đáp ứng dịch vụ với tổ chức triển khai ở quốc tế, hãng hàng không quốc tế hoặc nhu yếu đáp ứng dịch vụ của tổ chức triển khai ở quốc tế, hãng hàng không quốc tế ; – Chứng từ thanh toán giao dịch dịch vụ qua ngân hàng nhà nước hoặc những hình thức giao dịch thanh toán khác được coi là giao dịch thanh toán qua ngân hàng nhà nước . – Nếu dịch vụ cung ứng cho tổ chức triển khai quốc tế, hãng hàng không quốc tế phát sinh không tiếp tục, không theo lịch trình và không có hợp đồng, phải có chứng từ thanh toán giao dịch trực tiếp của tổ chức triển khai quốc tế, hãng hàng không quốc tế . ( * ) Các điều kiện kèm theo về hợp đồng và chứng từ thanh toán giao dịch nêu trên không vận dụng so với dịch vụ Giao hàng hành khách đi chuyến bay quốc tế từ cảng hàng không quốc tế Nước Ta ( passenger service charges ) . |

|

| 2. | Dịch vụ của ngành hàng hải thực hiện tại khu vực cảng |

|

– Hợp đồng đáp ứng dịch vụ với tổ chức triển khai ở quốc tế, người đại lý tàu biển hoặc nhu yếu đáp ứng dịch vụ của tổ chức triển khai ở quốc tế hoặc người đại lý tàu biển ; – Chứng từ giao dịch thanh toán dịch vụ qua ngân hàng nhà nước của tổ chức triển khai ở quốc tế hoặc có chứng từ giao dịch thanh toán dịch vụ qua ngân hàng nhà nước của người đại lý tàu biển cho cơ sở đáp ứng dịch vụ hoặc những hình thức giao dịch thanh toán khác được coi là giao dịch thanh toán qua ngân hàng nhà nước . |

|

(Quy định tại điều 9 Thông tư số 219/2013/TT-BTC)

Chi tiết về các hình thức thanh toán qua ngân hàng đảm bảo điều kiện nêu trên được trình bày tại bài viết Điều kiện về chứng từ thanh toán không dùng tiền mặt.

b/ Mức thuế suất 5%

Danh mục hàng hóa, dịch vụ được áp dụng mức thuế suất GTGT 5%, theo quy định tại Điều 10 Thông tư số 219/2013/TT-BTC, sửa đổi bổ sung theo điều 1 Thông tư 26/2015/TT-BTC và điều 1 Thông tư 43/2021/TT-BTC bao gồm:

Các mặt hàng chịu thuế suất 5% – Bảng chi tiết:

Không gồm có những loại nước uống đóng chai, đóng bình và những loại nước giải khát khác thuộc đối tượng người dùng vận dụng mức thuế suất 10 % . |

||

|

||

| – Quặng để sản xuất phân bón là những quặng làm nguyên vật liệu để sản xuất phân bón như quặng Apatít dùng để sản xuất phân lân, đất bùn làm phân vi sinh | ||

| – Thuốc phòng trừ sâu bệnh gồm có thuốc bảo vệ thực vật theo Danh mục thuốc bảo vệ thực vật do Bộ Nông nghiệp và Phát triển nông thôn phát hành và những loại thuốc phòng trừ sâu bệnh khác | ||

| – Các chất kích thích tăng trưởng vật nuôi, cây cối | ||

|

||

|

||

( gồm có cả thóc, gạo, ngô, khoai, sắn, lúa mỳ ) |

||

|

||

|

||

| – Thực phẩm tươi sống gồm những loại thực phẩm chưa được làm chín hoặc chế biến thành mẫu sản phẩm khác, chỉ sơ chế dưới dạng làm sạch, bóc vỏ, cắt, ướp lạnh, phơi khô mà qua sơ chế vẫn còn là thực phẩm tươi sống như thịt gia súc, gia cầm, tôm, cua, cá và những mẫu sản phẩm thủy hải sản, món ăn hải sản khác. Trường hợp thực phẩm đã qua tẩm ướp gia vị thì vận dụng thuế suất 10 % . | ||

| – Lâm sản chưa qua chế biến gồm có những mẫu sản phẩm từ rừng tự nhiên khai thác thuộc nhóm : tuy nhiên, mây, tre, nứa, luồng, nấm, mộc nhĩ ; rễ, lá, hoa, cây làm thuốc, nhựa cây và những loại lâm sản khác . | ||

|

||

|

||

– Các loại máy soi, chiếu, chụp dùng để khám, chữa bệnh |

Các thiết bị, dụng cụ y tế cần có : – Giấy phép nhập khẩu – hoặc Giấy ghi nhận ĐK lưu hành – hoặc Phiếu tiếp đón hồ sơ công bố tiêu chuẩn theo pháp luật pháp lý về y tế hoặc theo Danh mục trang thiết bị y tế thuộc diện quản trị chuyên ngành của Bộ Y tế được xác lập mã số hàng hóa theo Danh mục hàng hóa xuất khẩu, nhập khẩu Nước Ta phát hành kèm theo Thông tư số 14/2018 / TT-BYT ngày 15/5/2018 của Bộ trưởng Bộ Y tế |

|

| – Bông, băng, gạc y tế và băng vệ sinh y tế – Thuốc phòng bệnh, chữa bệnh gồm có thuốc thành phẩm, nguyên vật liệu làm thuốc, trừ thực phẩm công dụng – Vắc-xin – Sinh phẩm y tế, nước cất để pha chế thuốc tiêm, dịch truyền – Mũ, quần áo, khẩu trang, săng mổ, bao tay, bao chi dưới, bao giày, khăn, găng tay chuyên dùng cho y tế, túi đặt ngực và chất làm đầy da ( không gồm có mỹ phẩm ) – Vật tư hóa chất xét nghiệm, diệt khuẩn dùng trong y tế |

||

|

||

|

||

| – Hoạt động văn hóa truyền thống, triển lãm và thể dục, thể thao, trừ những khoản lệch giá như : bán hàng hóa, cho thuê sân bãi, quầy bán hàng tại hội chợ, triển lãm | ||

| – Hoạt động màn biểu diễn nghệ thuật và thẩm mỹ như : tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếc ; hoạt động giải trí màn biểu diễn thẩm mỹ và nghệ thuật khác và dịch vụ tổ chức triển khai trình diễn thẩm mỹ và nghệ thuật của những nhà hát hoặc đoàn tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếc có giấy phép hoạt động giải trí do cơ quan Nhà nước có thẩm quyền cấp | ||

| – Sản xuất phim ; nhập khẩu, phát hành và chiếu phim, trừ những loại sản phẩm không chịu thuế | ||

|

||

– những hoạt động giải trí ship hàng, tương hỗ kỹ thuật cho việc điều tra và nghiên cứu khoa học và tăng trưởng công nghệ tiên tiến |

||

Nhà ở xã hội là nhà ở do Nhà nước hoặc tổ chức triển khai, cá thể thuộc những thành phần kinh tế tài chính góp vốn đầu tư kiến thiết xây dựng và cung ứng những tiêu chuẩn về nhà tại, về giá bán nhà, về giá cho thuê, về giá cho thuê mua, về đối tượng người tiêu dùng, điều kiện kèm theo được mua, được thuê, được thuê mua nhà tại xã hội theo lao lý của pháp lý về nhà ở |

||

Nguồn tìm hiểu thêm : https://thuvienphapluat.vn/van-ban/Thue-Phi-Le-Phi/Thong-tu-219-2013-TT-BTC-huong-dan-Luat-thue-gia-tri-gia-tang-va-Nghi-dinh-209-2013-ND-CP-220761.aspx

c/ Mức thuế suất 10%

Thuế suất 10 % vận dụng so với hàng hóa, dịch vụ chịu thuế không nằm trong những hạng mục hàng hóa, dịch vụ không phải kê khai tính nộp ; hạng mục hàng hóa, dịch vụ chịu thuế suất 0 % ; hạng mục hàng hóa, dịch vụ chịu thuế suất 5 % .

2.3. Nguyên tắc áp dụng các mức thuế suất thuế GTGT

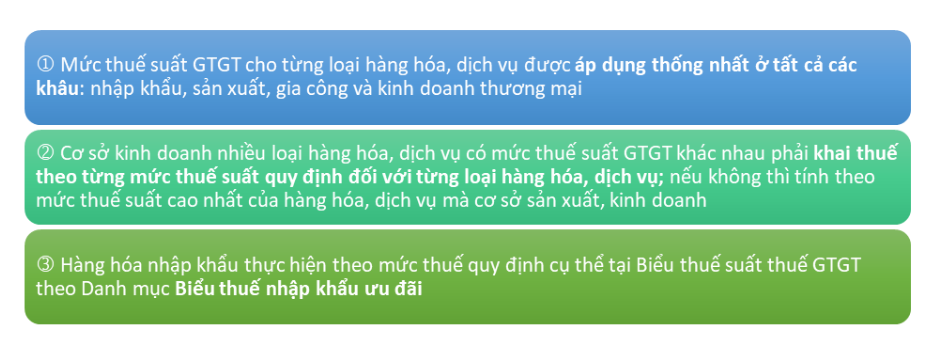

Việc vận dụng những mức thuế suất GTGT để kê khai, tính nộp cần tuân thủ 3 nguyên tắc dưới đây :

Nguyên tắc áp dụng các mức thuế suất thuế GTGT

Nguyên tắc chung số 1 nhu yếu vận dụng thống nhất mức thuế suất GTGT cho từng loại hàng hóa, dịch vụ ở tổng thể những khâu .

Lưu ý : một số ít loại hàng hóa, dịch vụ là đối tượng người dùng không chịu thuế ở 1 số ít khâu của tiến trình luân chuyển hoặc được vận dụng những mức thuế suất khác nhau ở từng khâu trong quy trình luân chuyển .

Ví dụ : Vàng dạng thỏi, miếng, chưa qua chế tác chỉ là đối tượng người dùng không chịu thuế ở khâu nhập khẩu ; còn lại, khi sản xuất, gia công hay mua và bán trong nước vẫn chịu thuế suất thuế giá trị ngày càng tăng 10 % .

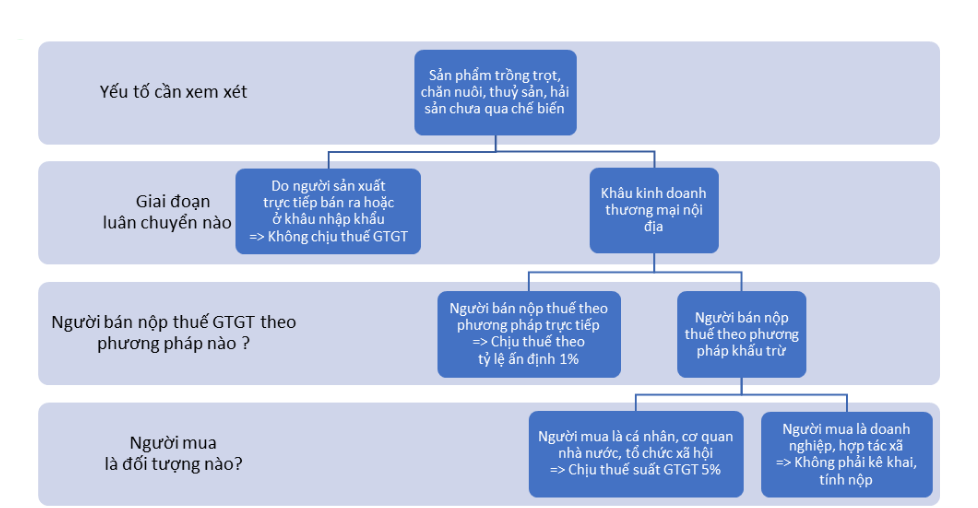

- Các trường hợp tính thuế khác nhau so vớisản phẩm trồng trọt, chăn nuôi, thuỷ sản, hải sản chưa qua chế biến( chỉ sơ chế ) là một ví dụ nổi bật .

Ví dụ xác định thuế suất một số trường hợp lưu ý

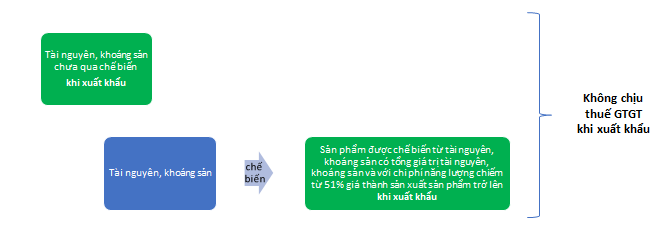

Ở khâu xuất khẩu, tài nguyên, tài nguyên hoặc loại sản phẩm được chế biến từ tài nguyên tài nguyên hoàn toàn có thể là đối tượng người tiêu dùng không chịu thuế GTGT hoặc chịu thuế suất GTGT 0 %, tùy vào mẫu sản phẩm xuất khẩu được tạo thành từ tài nguyên, tài nguyên đã trải qua tiến trình chế biến như thế nào .

Tài nguyên, khoáng sản trường hợp là đối tượng không chịu thuế GTGT khi xuất khẩu

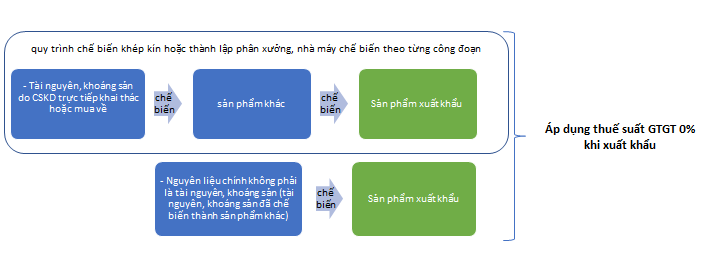

Trường hợp tài nguyên khoáng sản áp dụng thuế suất 0% khi xuất khẩu

( Tổng hợp từ Nghị định 146 / 2017 / NĐ-CP )

MISA meInvoice kỳ vọng những kiến thức và kỹ năng, lao lý hiện hành về địa thế căn cứ tính thuế giá trị ngày càng tăng tổng hợp trong bài viết sẽ giúp bạn đọc thuận tiện tra cứu những pháp luật về thuế suất thuế GTGT đặc biệt quan trọng là những trường hợp quan tâm, những ví dụ đơn cử là hồ sơ chứng từ, giúp bạn đọc ngày càng triển khai xong hơn công tác làm việc kế toán, quản trị thuế tại đơn vị chức năng. Chúc những bạn thành công xuất sắc !

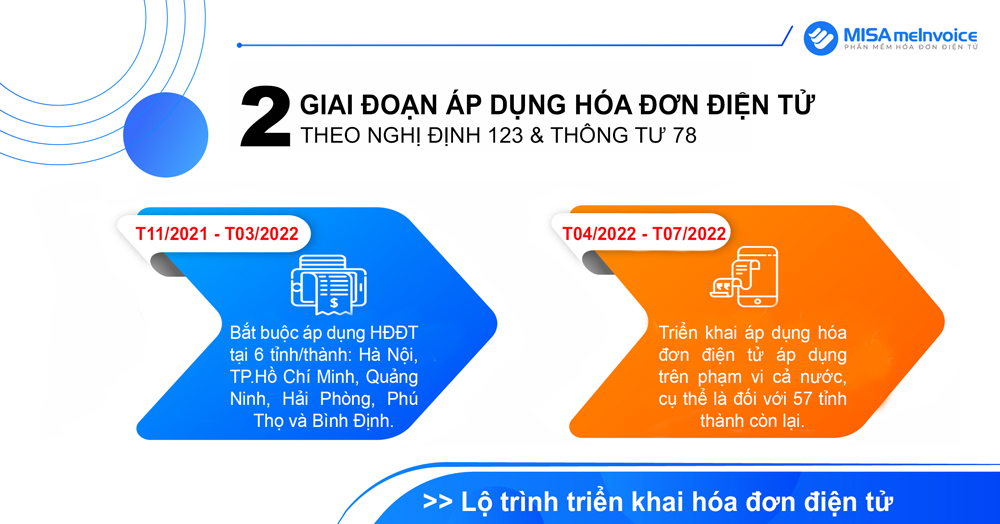

Bên cạnh đó, quý doanh nghiệp và những hộ, cá thể kinh doanh thương mại cũng đừng quên lộ trình vận dụng hóa đơn điện tử trên cả nước trong quy trình tiến độ sắp tới này nhé .

MISA meInvoice đã vượt qua quá trình thẩm định, xét duyệt khắt khe nhất và được Tổng Cục Thuế lựa chọn là một trong những đơn vị uy tín hàng đầu cung cấp giải pháp hóa đơn điện tử. Phần mềm được trang bị và nâng cấp các tính năng mới nhất để đáp ứng đầy đủ các nghiệp vụ về HĐĐT theo Nghị định 123 & Thông tư 78/2021/TT-BTC, cũng như đáp ứng quy định mới nhất về mức thuế suất GTGT 8% theo Nghị quyết 43 & Nghị định 15/2022/NĐ-CP.

Doanh nghiệp quan tâm phần mềm hóa đơn điện tử MISA meInvoice & có nhu cầu dùng thử MIỄN PHÍ đầy đủ tính năng hóa đơn điện tử MISA trong 7 ngày, vui lòng liên hệ Hotline: 090 488 5833 hoặc ĐĂNG KÝ tại đây:

Source: https://vh2.com.vn

Category : Vận Chuyển