Nguồn gốc và bản chất của tiền thể hiện ở quá trình phát triển của hình thái giá trị trao đổi, hay nói cách khác, các hình thái biểu hiện...

3 công việc cần lưu ý của kế toán doanh nghiệp thương mại – MISA AMIS

Hoạt động thương mại là một trong những hoạt động giải trí kinh tế tài chính không hề thiếu ở mỗi vương quốc. Đây là cầu nối quan trọng giữa sản xuất và tiêu dùng, là điểm gặp gỡ giữa nguồn cung và nguồn cầu trên thị trường hàng hóa. Chính vì lẽ đó, có không ít những doanh nghiệp được xây dựng và quản lý và vận hành trong nghành nghề dịch vụ này .

Với vai trò là kế toán, khi tham gia vào loại hình doanh nghiệp thương mại, chúng ta cần hiểu rõ những việc cần đặc biệt lưu ý, những sai sót thường gặp cũng như trang bị cho mình các kỹ năng để giải quyết những khó khăn này.

MISA AMIS trải qua kinh nghiệm tư vấn cho hàng ngàn các doanh nghiệp sử dụng phần mềm kế toán để hạch toán tài chính cho các công ty thương mại sẽ đưa ra 3 công việc cần chú ý nhất của các kế toán doanh nghiệp thương mại là:

-

Công tác kế toán kho tại doanh nghiệp thương mại

-

Việc ghi nhận các khoản doanh thu bán hàng

-

Kế toán các khoản dự phòng, trích lập dự phòng (nợ khó đòi; hàng tồn kho…)

1/ Công tác kế toán kho tại doanh nghiệp thương mại

1.1/ Tính giá nhập kho hàng hóa và hạch toán hàng nhập kho

Theo Chuẩn mực kế toán Việt Nam số 02 (VAS 02), hàng tồn kho được tính theo giá gốc.

Trường hợp giá trị thuần hoàn toàn có thể triển khai được thấp hơn giá gốc thì phải tính theo giá trị thuần hoàn toàn có thể triển khai được. Giá trị thuần hoàn toàn có thể thực thi được là giá cả ước tính của hàng tồn dư trong kỳ sản xuất, kinh doanh thương mại thông thường trừ ( – ) ngân sách ước tính để triển khai xong mẫu sản phẩm và ngân sách ước tính thiết yếu cho việc tiêu thụ chúng .

Giá gốc hàng tồn dư gồm có : Ngân sách chi tiêu mua, ngân sách chế biến và những ngân sách tương quan trực tiếp khác phát sinh để có được hàng tồn dư ở khu vực và trạng thái hiện tại .

Giá nhập kho hàng hóa trong các trường hợp:

-

Nhập khẩu hàng hóa

Công ty thương mại ngoài việc mua hàng trong nước còn nhập khẩu hàng hóa từ quốc tế, kế toán nên quan tâm việc tính giá nhập kho hàng hóa nhập khẩu .

Giá gốc hàng nhập khẩu bao gồm giá mua, các loại thuế không được hoàn lại, chi phí vận chuyển, bốc xếp, chi phí hải quan (chi phí dịch vụ khai hải quan, phí nâng/hạ cont, giao cont, kiểm định, vệ sinh, xếp dỡ…) và các chi phí khác có liên quan đến việc mua hàng hóa.

Kế toán phải tập hợp khá đầy đủ hóa đơn, chứng từ cho mỗi lô hàng để ghi nhận giá gốc đúng chuẩn. Đồng thời, kế toán cũng nên quan tâm về việc xác lập tỷ giá .

Ví dụ: Công ty nhập khẩu sản phẩm A với số lượng 150.000 kg, đơn giá 2 USD/kg

– TH1: Nếu thanh toán trước thì ghi nhận giá gốc hàng tồn kho theo tỷ giá bán của ngân hàng thương mại tại ngày thanh toán.

Ngày 01/02/2021 thanh toán giao dịch trước cho nhà phân phối số tiền : 300.000 USD, tỷ giá bán 23.050

Theo thông tư 200 / năm trước / TT-BTC kế toán định khoản :

- Nợ TK 331 : 300.000 x 23.050 ( theo tỷ giá ngày thanh toán giao dịch )

- Có TK 112 : 300.000 x 23.050

Ngày 01/03/2021 hàng về nhập kho

- Nợ TK 156 : 300.000 x 23.050 ( theo tỷ giá ngày ứng trước )

- Có TK 331 : 300.000 x 23.050

– TH2: Nếu thanh toán sau khi nhập khẩu thì ghi nhận giá gốc hàng tồn kho theo tỷ giá bán của ngân hàng thương mại tại ngày nhận nợ.

Ngày 01/03/2021 hàng về nhập kho, tỷ giá bán 23.100

Theo thông tư 200 / năm trước / TT-BTC kế toán định khoản :

- Nợ TK 156 : 300.000 x 23.100 ( theo tỷ giá tại ngày nhận nợ )

- Có TK 331 : 300.000 x 23.100

– TH3: Thanh toán ứng trước một phần thì ghi nhận giá gốc hàng tồn kho theo tỷ giá bán của ngân hàng thương mại tại ngày nhận nợ.

Ngày 01/02/2021 giao dịch thanh toán trước 1 phần : 100.000 USD, tỷ giá bán 23.050

Theo thông tư 200 / năm trước / TT-BTC kế toán định khoản :

- Nợ TK 331 : 100.000 x 23.050 ( theo tỷ giá ngày thanh toán giao dịch )

- Có TK 112 : 100.000 x 23.050

Ngày 01/03/2021 hàng về nhập kho, tỷ giá bán 23.100

- Nợ TK 156 : 100.000 x 23.050 + 200.000 x 23.100

- Có TK 331 : 100.000 x 23.050 + 200.000 x 23.100

Xem thêm: Tổ chức bộ máy kế toán công ty thương mại hoạt động hiệu quả

-

Gia công chế biến

Công ty thương mại mua loại sản phẩm với mã quy cách lớn và muốn cắt thành những quy cách nhỏ để bán. Lúc này công ty sẽ chọn thuê một đơn vị chức năng gia công chế biến hoặc tự triển khai .

Giá gốc hàng tồn dư gồm có giá xuất kho đi gia công chế biến, ngân sách gia công chế biến ( ngân sách gia công chế biến từ đơn vị chức năng thuê ngoài hoặc ngân sách nguyên vật liệu, nhân công, ngân sách chung nếu công ty tự gia công chế biến ), ngân sách luân chuyển và những ngân sách khác có tương quan khác .

-

Nhận hàng mẫu từ nhà cung cấp không trả tiền

– TH1: Công ty nhận hàng mẫu không kèm theo điều kiện phải mua hàng, kế toán ghi nhận giá trị hàng mẫu này vào thu nhập khác.

Ví dụ: Công ty nhận được 10kg hàng mẫu, giá 15.000đ/kg chưa bao gồm thuế GTGT từ nhà cung cấp B, không kèm theo điều kiện mua hàng

Theo thông tư 200 / năm trước / TT-BTC kế toán định khoản :

- Nợ TK 156 : 10 x 15.000

- Có TK 711 : 10 x 15.000

– TH2: Công ty mua hàng hóa và được tặng kèm thêm một số hàng hóa. Số hàng tặng kèm công ty không phải trả tiền.

Kế toán xác lập và ghi nhận riêng hàng hóa Tặng Kèm thêm theo giá trị hài hòa và hợp lý ( giá niêm yết của nhà sản xuất công bố hoặc giá trị thị trường của hàng hóa tương tự như ) .

Giá trị hàng hóa nhập kho là giá đã trừ giá trị hàng hóa được Tặng thêm .

Ví dụ: Công ty mua 5.000 kg sản phẩm M, giá 20.000đ/kg chưa bao gồm thuế GTGT, được tặng 20kg sản phẩm N. Giá bán niêm yết sản phẩm N của nhà cung cấp là 5.000đ/kg;

Theo thông tư 200 / năm trước / TT-BTC kế toán định khoản :

- Nợ TK 156 ( M ) : 5.000 x 20.000 – 20 x 5.000

- Nợ TK 156 ( N ) : 20 x 5.000

- Có TK 331 : 5.000 x 20.000

– TH3: Công ty nhận hàng mẫu từ nhà cung cấp để tặng cho khách hàng.

Giao dịch này là thanh toán giao dịch giữ hộ, kế toán theo dõi trên mạng lưới hệ thống quản trị nội bộ và không ghi nhận vào sổ sách kế toán của công ty. Khi lập báo cáo giải trình kinh tế tài chính, số lượng hàng hóa này được phản ánh trên Thuyết minh BCTC .

Khi hết chương trình Tặng hàng mẫu, nếu số lượng hàng hóa còn lại không phải trả cho nhà sản xuất, kế toán ghi nhận như TH1 .

1.2/ Giá xuất kho hàng hóa

-

Bán hàng dưới giá vốn

Vì một số ít nguyên do khách quan như hàng hóa lưu kho đã quá lâu, nhanh lỗi thời, dễ hao hụt, loại sản phẩm gần hết thời hạn sử dụng ( thực phẩm, dược phẩm … ) nên công ty thương mại xuất bán với giá bán thấp hơn giá vốn trên sổ sách kế toán .

Trong trường hợp này, công ty phải có hồ sơ, tài liệu để chứng tỏ cho việc bán hàng dưới giá vốn. Hồ sơ, tài liệu hoàn toàn có thể là bảng giá cả trong thực tiễn của hàng hóa trên thị trường ; hồ sơ về chất lượng hàng hóa đã được kiểm định bởi một bên thứ ba …

Rủi ro bị ấn định thuế và xử phạt vi phạm nếu công ty không cung cấp được hồ sơ tài liệu để giải trình với cơ quan thuế. (Quy định chi tiết tại điều 25 Thông tư 156/2013/TT-BTC và Điều 13 Thông tư 166/2013/TT-BTC).

-

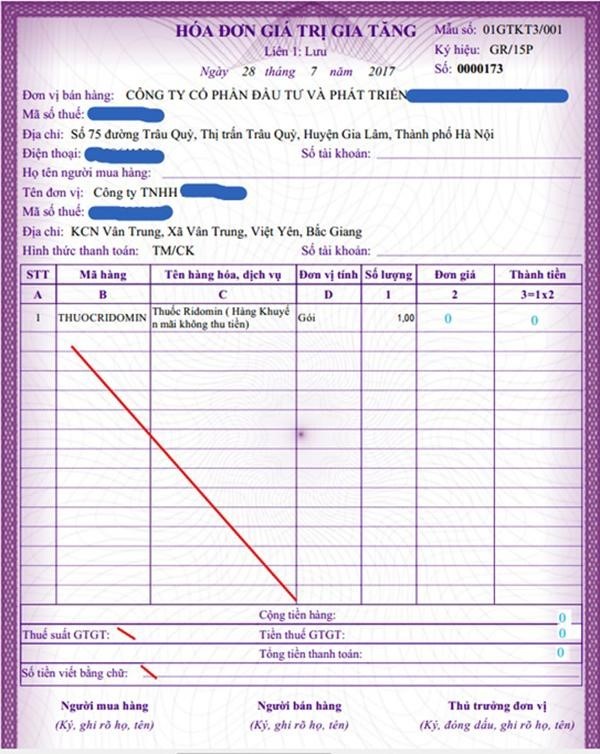

Xuất hàng khuyến mại, hàng mẫu, hàng biếu, tặng, cho không thu tiền

Quy định về hồ sơ, hóa đơn, thuế:

Công ty triển khai theo lao lý của pháp lý về thương mại ( ĐK chương trình khuyến mại với Sở công thương nếu trị giá hàng cho, Tặng Kèm trên 100 triệu đồng ) thì khi xuất hàng, Công ty phải lập hóa đơn. Trên hóa đơn ghi tên và số lượng hàng hóa, ghi rõ là hàng hóa xuất khuyến mại, làm hàng mẫu …, giá tính thuế được xác lập bằng không ( 0 ), dòng thuế suất, tiền thuế GTGT không ghi gạch chéo .

Quy định của Pháp luật về việc thông báo hoạt động khuyến mại:

| “ Nghị định 81/2018 / NĐ-CP ngày 22/05/2018 của Chính Phủ pháp luật chi tiết cụ thể Luật thương mại về hoạt động giải trí thực thi thương mại : Điều 17. Thông báo hoạt động giải trí khuyến mại

|

Quy định của Pháp luật về việc lập hóa đơn hàng khuyến mại

|

+ Tại Khoản 7 Điều 3 Thông tư số 26/2015/TT-BTC như sau: “ b ) Người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, gồm có cả những trường hợp hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu ; hàng hóa, dịch vụ dùng để cho, biếu, Tặng Ngay, trao đổi, trả thay lương cho người lao động ( trừ hàng hóa luân chuyển nội bộ, tiêu dùng nội bộ để liên tục quy trình sản xuất ) …. ” . + Tại Khoản 9 Điều 3 Thông tư số 26/2015/TT-BTC quy định: “ 9. Sửa đổi, bổ trợ điểm 2.4 Phụ lục 4 như sau : |

Quy định của Pháp luật về giá tính thuế sản phẩm, hàng hóa, dịch vụ khuyến mại

|

Theo Khoản 5 Điều 7 Thông tư số 219/2013/TT-BTC: “Đối với sản phẩm, hàng hóa, dịch vụ dùng để khuyến mại theo quy định của pháp luật về thương mại, giá tính thuế được xác định bằng không (0); trường hợp hàng hóa, dịch vụ dùng để khuyến mại nhưng không thực hiện theo quy định của pháp luật về thương mại thì phải kê khai, tính nộp thuế như hàng hóa, dịch vụ dùng để tiêu dùng nội bộ, biếu, tặng, cho. Như vậy trường hợp Công ty có thực thi chương trình khuyến mại không thu tiền của người mua, không thực thi theo lao lý của pháp lý về thương mại thì khi xuất hàng, Công ty phải lập hóa đơn kê khai, tính nộp thuế GTGT theo lao lý như trên . |

-

Về hạch toán kế toán

– TH1: Trường hợp xuất hàng theo chương trình khuyến mại không kèm điều kiện mua hàng, kế toán ghi nhận giá trị hàng mẫu xuất tặng vào chi phí bán hàng.

Ví dụ: Công ty xuất 10kg sản phẩm A dùng làm hàng mẫu, khuyến mại không thu tiền, giá vốn 13.000đ/kg

Theo khoản a mục 3.1.14 điều 29 thông tư 200 / năm trước / TT-BTC kế toán định khoản :

- Nợ TK 641 : 10 x 13.000

- Có TK 156 : 10 x 13.000

– TH2: Trường hợp xuất hàng hóa để khuyến mại, quảng cáo nhưng khách hàng chỉ được nhận hàng khuyến mại, quảng cáo kèm theo các điều kiện khác như phải mua sản phẩm, hàng hóa.

Ví dụ: Ngày 01/07/2021 Công ty ký hợp đồng bán cho khách hàng A với thông tin sau:

– Bán 1000 kg mẫu sản phẩm M, giá cả chưa thuế 25.000 đ / kg, thuế GTGT 10 %. Giá vốn 15.000 đ / kg .

– Khuyến mại 10kg sản phẩm N, giá bán 5.500đ/kg không thu tiền. Giá vốn 3.000đ/kg.

– Khách hàng A giao dịch thanh toán bằng tiền gửi ngân hàng nhà nước

Theo khoản b mục 3.1.14 điều 29 thông tư 200 / năm trước / TT-BTC kế toán định khoản :

Ghi nhận doanh thu

- Nợ TK 112 : 1.000 x 25.000 x 1.1

- Có TK 511 : 1.000 x 25.000

- Có TK 3331 : 1.000 x 25.000 x 10 %

Ghi nhận giá vốn

Sản phẩm M

- Nợ TK 632 : 1.000 x 15.000

- Có TK 156 : 1.000 x 15.000

Sản phẩm N (hàng khuyến mại)

- Nợ TK 632 : 10 x 3.000

- Có TK 156 : 10 x 3.000

Xem thêm: Các bút toán hạch toán nghiệp vụ mua hàng, bán hàng trong doanh nghiệp thương mại

1.3 Kiểm kê kho:

Kiểm kê kho là so sánh giữa số lượng tồn dư trong thực tiễn và số lượng tồn dư trên sổ sách. Công ty cần kiến thiết xây dựng kế hoạch và thực thi kiểm kê hàng tháng, quý, năm tùy theo đặc thù mô hình và đặc thù của hàng hóa nhằm mục đích bảo vệ công tác làm việc quản lý tài sản cũng như Giao hàng tốt cho công tác làm việc kiểm tra, truy thuế kiểm toán …

Doanh nghiệp cần sắp xếp nhân lực và thời hạn bảo vệ kiểm kê kho hài hòa và hợp lý, tránh làm gián đoạn quy trình kinh doanh thương mại bình. Trong quy trình kiểm kê, công ty sẽ có thông tin về :

– Cách sắp xếp hàng hóa đã hài hòa và hợp lý chưa, hàng hóa có thuận tiện lấy ra không, xuất hiện nào bị khuất tầm nhìn không .

– Công tác phòng cháy, chữa cháy nếu xảy ra sự cố sẽ giải quyết và xử lý như thế nào .

Sau khi hoàn tất kiểm kê, nếu xảy ra yếu tố thừa, thiếu hàng tồn dư, công ty phải xác lập nguyên do để thực thi giải quyết và xử lý .

Bên cạnh đó qua quy trình kiểm kê giúp doanh nghiệp nhìn nhận được tiến trình quản trị hàng tồn dư của mình đã hài hòa và hợp lý, hiệu suất cao hay chưa và có những giải pháp tối ưu hoạt động giải trí .

Xem thêm: Phần mềm quản lý kho hiệu quả dành cho doanh nghiệp

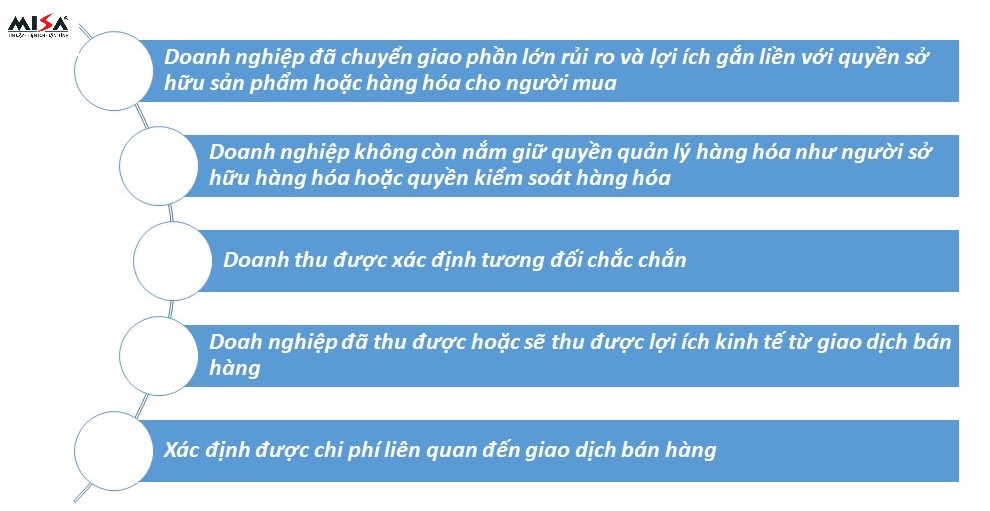

2/ Kế toán ghi nhận các khoản doanh thu bán hàng

-

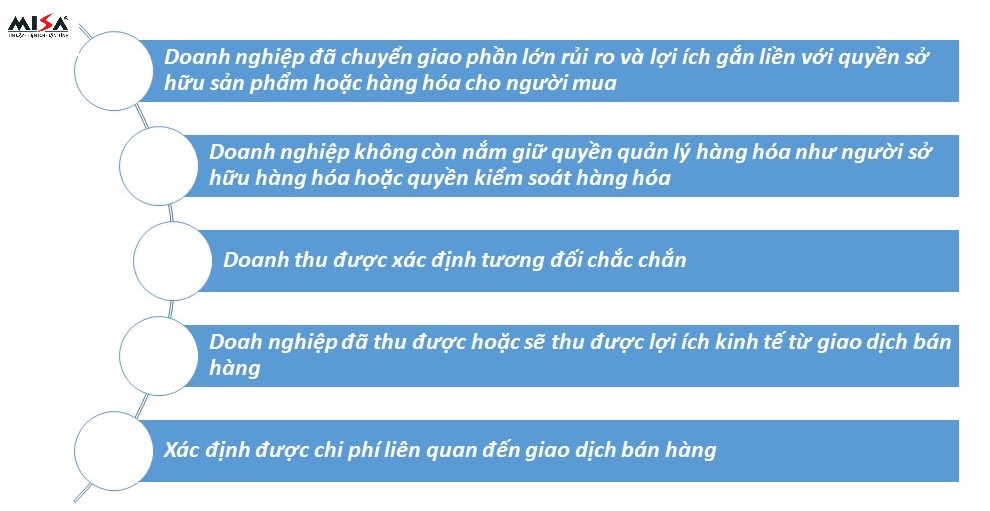

Điều kiện ghi nhận doanh thu bán hàng

Kế toán doanh nghiệp thương mại lưu ý Doanh thu được ghi nhận theo Chuẩn mực kế toán số 14 và các quy định kế toán hiện hành: Thông tư 200/2014/TT-BTC, Thông tư 133/2016/TT-BTC…

Theo Chuẩn mực kế toán Nước Ta số 14 ( VAS 14 ) : Doanh thu và thu nhập khác

Doanh thu bán hàng được ghi nhận khi đồng thời thỏa mãn tất cả năm (5) điều kiện sau:

Theo Chuẩn mực kế toán Nước Ta số 01 ( VAS 01 ) : Chuẩn mực chung

“Các nguyên tắc kế toán cơ bản

Phù hợp

Việc ghi nhận lệch giá và ngân sách phải tương thích với nhau. Khi ghi nhận một khoản lệch giá thì phải ghi nhận một khoản ngân sách tương ứng có tương quan đến việc tạo ra lệch giá đó. Chi tiêu tương ứng với lệch giá gồm ngân sách của kỳ tạo ra lệch giá và ngân sách của những kỳ trước hoặc ngân sách phải trả nhưng tương quan đến lệch giá của kỳ đó. ”

-

Xuất bán hàng cho các bên có quan hệ liên kết

Các công ty có quan hệ liên kết phát sinh giao dịch liên kết bao gồm: mua, bán hàng hóa phải thực hiện kê khai giao dịch liên kết.

Cơ quan thuế sẽ kiểm tra, thanh tra theo nguyên tắc thanh toán giao dịch độc lập và thực chất quyết định hành động hình thức để không công nhận những thanh toán giao dịch link làm giảm nghĩa vụ và trách nhiệm thuế của công ty với ngân sách nhà nước .

Giao dịch độc lập được xác lập theo nguyên tắc thanh toán giao dịch giữa những bên độc lập, không có quan hệ link tại những Hiệp định thuế có hiệu lực thực thi hiện hành thi hành tại Nước Ta .

Doanh nghiệp phải lập các báo cáo về các bên liên kết theo các phụ lục đính kèm của Nghị định 132/2020/NĐ-CP có hiệu lực thi hành từ ngày 20/12/2020, áp dụng từ kỳ tính thuế thu nhập doanh nghiệp năm 2020 và thay thế Nghị định 20/2017/NĐ-CP và Nghị định 68/2020/NĐ-CP.

Xem thêm: Giao dịch liên kết là gì? Chi phí lãi vay được trừ khi có giao dịch liên kết

3/ Kế toán các khoản dự phòng

3.1/ Dự phòng nợ phải thu khó đòi

-

Quy chế nội bộ

Công ty thương mại nên thiết lập hạn mức nợ cho mỗi người mua dựa trên những tiêu chuẩn :

– Lịch sử thanh toán giao dịch : người mua đã trả đúng hạn hay không, có lần nào thanh toán giao dịch trễ hạn không, nếu có thì trễ hạn bao lâu và nguyên do là gì ?

– Đánh giá từ nhân viên cấp dưới kinh doanh thương mại khi đến công ty của người mua : cơ sở vật chất, nhà xưởng, kho bãi ..

– Đánh giá trải qua hồ sơ của công ty : vốn điều lệ, thâm niên kinh doanh thương mại, đối tác chiến lược của người mua .

– Bảo lãnh từ bên thứ ba ( ngân hàng nhà nước ) : có nên nhu yếu người mua mở L / C để bảo vệ giao dịch thanh toán hay không ?

Thông qua đó, công ty thương mại sẽ đưa ra lao lý nội bộ về quá hạn thanh toán giao dịch cho mỗi người mua, làm cơ sở cho việc lập dự trữ .

-

Quy định của Pháp luật thuế về điều kiện để các khoản phải thu được trích lập dự phòng

– Theo điều 6 Thông tư 48/2019 / TT-BTC vận dụng từ năm kinh tế tài chính 2019

“1. Đối tượng lập dự phòng là các khoản nợ phải thu (bao gồm cả các khoản doanh nghiệp đang cho vay và khoản trái phiếu chưa đăng ký giao dịch trên thị trường chứng khoán mà doanh nghiệp đang sở hữu) đã quá hạn thanh toán và các khoản nợ phải thu chưa đến hạn thanh toán nhưng có khả năng doanh nghiệp không thu hồi được đúng hạn, đồng thời đảm bảo điều kiện sau:

a ) Phải có chứng từ gốc chứng tỏ số tiền đối tượng người tiêu dùng nợ chưa trả, gồm có :

– Một trong số những chứng từ gốc sau : Hợp đồng kinh tế tài chính, khế ước vay nợ, cam kết nợ ;

– Bản thanh lý hợp đồng ( nếu có ) ;

– Đối chiếu nợ công ; trường hợp không có so sánh nợ công thì phải có văn bản ý kiến đề nghị so sánh xác nhận nợ công hoặc văn bản đòi nợ do doanh nghiệp đã gửi ( có dấu bưu điện hoặc xác nhận của đơn vị chức năng chuyển phát ) ;

– Bảng kê nợ công ;

– Các chứng từ khác có tương quan ( nếu có ) .

b ) Có đủ địa thế căn cứ xác lập là khoản nợ phải thu khó đòi :

– Nợ phải thu đã quá thời hạn giao dịch thanh toán từ 06 tháng trở lên ( tính theo thời hạn trả nợ gốc khởi đầu theo hợp đồng kinh tế tài chính, khế ước vay nợ hoặc những cam kết nợ khác, không tính đến thời hạn gia hạn trả nợ giữa những bên ), doanh nghiệp đã gửi so sánh xác nhận nợ hoặc đôn đốc giao dịch thanh toán nhưng vẫn chưa tịch thu được nợ .

– Nợ phải thu chưa đến hạn thanh toán giao dịch nhưng doanh nghiệp tích lũy được những dẫn chứng xác lập đối tượng người tiêu dùng nợ có năng lực không trả được nợ đúng hạn theo lao lý tại điểm c khoản 2 Điều này .

– Riêng so với những khoản nợ mua của doanh nghiệp mua và bán nợ ( có ĐK ngành nghề và hoạt động giải trí mua và bán nợ theo đúng lao lý của pháp lý ), thời hạn quá hạn được tính kể từ ngày chuyển giao quyền chủ nợ giữa những bên ( trên cơ sở biên bản hoặc thông tin chuyển giao quyền chủ nợ ) hoặc theo cam kết gần nhất ( nếu có ) giữa doanh nghiệp đối tượng người dùng nợ và doanh nghiệp mua và bán nợ .

-

Mức trích lập:

a ) Đối với nợ phải thu quá hạn giao dịch thanh toán, mức trích lập dự trữ như sau :

– 30 % giá trị so với khoản nợ phải thu quá hạn từ 6 tháng đến dưới 1 năm .

– 50 % giá trị so với khoản nợ phải thu quá hạn từ 1 năm đến dưới 2 năm .

– 70 % giá trị so với khoản nợ phải thu quá hạn từ 2 năm đến dưới 3 năm .

– 100 % giá trị so với khoản nợ phải thu từ 3 năm trở lên .

Như vậy, công ty thương mại có thể lập dự phòng theo quy chế nội bộ hoặc theo quy định của thuế. Nếu có sự khác nhau giữa quy chế nội bộ và quy định của thuế, doanh nghiệp phải thực hiện việc điều chỉnh số liệu các khoản chi phí lập dự phòng được trừ theo quy định của Pháp luật thuế khi xác định thu nhập chịu thuế.

3.2/ Dự phòng giảm giá hàng tồn kho

-

Quy định của Pháp luật thuế về điều kiện để các khoản tồn kho được trích lập dự phòng

– Theo điều 4 Thông tư 48/2019/TT-BTC áp dụng từ năm tài chính 2019

“Đối tượng lập dự phòng bao gồm nguyên liệu, vật liệu, công cụ, dụng cụ, hàng hóa, hàng mua đang đi đường, hàng gửi đi bán, hàng hóa kho bảo thuế, thành phẩm (sau đây gọi tắt là hàng tồn kho) mà giá gốc ghi trên sổ kế toán cao hơn giá trị thuần có thể thực hiện được và đảm bảo điều kiện sau:

– Có hóa đơn, chứng từ hợp pháp theo pháp luật của Bộ Tài chính hoặc những dẫn chứng hài hòa và hợp lý khác chứng tỏ giá vốn hàng tồn dư .

– Là hàng tồn dư thuộc quyền sở hữu của doanh nghiệp tại thời gian lập báo cáo giải trình kinh tế tài chính năm .

Mức trích lập dự phòng tính theo công thức sau:

| Mức trích dự trữ giảm giá hàng tồn dư | = | Lượng hàng tồn dư thực tiễn tại thời gian lập báo cáo giải trình kinh tế tài chính năm | x | Giá gốc hàng tồn dư theo sổ kế toán | – | Giá trị thuần hoàn toàn có thể thực thi được của hàng tồn dư |

- Khoản trích lập dự trữ không đúng lao lý không được tính vào ngân sách được trừ theo lao lý tại Điều 4 Thông tư số 96/2015 / TT-BTC ngày 22/06/2015 của Bộ Tài chính

Hy vọng qua bài viết này bạn đọc sẽ có tưởng tượng chi tiết cụ thể hơn về việc làm kế toán tại công ty thương mại. Chúc những bạn thành công xuất sắc !

4/ Phần mềm kế toán online trong doanh nghiệp thương mại MISA AMIS

Phần mềm kế toán trực tuyến MISA Amis cung ứng vừa đủ những nhiệm vụ bán hàng và nợ công phải thu, mua hàng và nợ công phải trả, hàng tồn dư … mà hầu hết những doanh nghiệp thương mại đều cần để hoàn toàn có thể quản trị tốt công tác làm việc kinh tế tài chính – kế toán của doanh nghiệp như :

- Theo dõi chi tiết cụ thể hoạt động giải trí mua hàng

- Theo dõi cụ thể hoạt động giải trí bán hàng và doanh thu bán hàng của nhân viên cấp dưới

- Quản lý hàng tồn dư ngặt nghèo

- Hạch toán lãi lỗ theo dự án Bất Động Sản, hợp đồng

- Quản lý chi tiết cụ thể nợ công

- Quản lý hoạt động giải trí những shop, đại lý

- Cung cấp mạng lưới hệ thống biểu mẫu chứng từ, báo cáo giải trình nhiều mẫu mã phong phú

Tác giả: Thảo Phương Trần

755

Source: https://vh2.com.vn

Category : Vận Chuyển