Làm việc trong các công ty, tập đoàn lớn đem lại nhiều lợi ích và sự ổn định cho mỗi cá nhân, tuy nhiên đây cũng chính là hạn chế...

Hướng dẫn đọc và phân tích báo cáo tài chính – GoValue

Vấn đề là những kiến thức và kỹ năng mà bạn được học ở trường ĐH đều không giúp gì nhiều cho bạn .

Tại sao ?

Vì bạn không được dạy cách áp dụng những kiến thức đó như thế nào…

Bạn đang đọc: Hướng dẫn đọc và phân tích báo cáo tài chính – GoValue

Hay những điểm cần quan tâm khi nghiên cứu và phân tích báo cáo tài chính là gì ?

Trong bài viết này GoValue sẽ hướng dẫn khá đầy đủ và chi tiết cụ thể nhất cho bạn về cách đọc và nghiên cứu và phân tích báo cáo tài chính, kèm theo cách vận dụng thực tiễn khi góp vốn đầu tư sàn chứng khoán .

Nếu bạn muốn học không thiếu từ A-Z về góp vốn đầu tư sàn chứng khoán, hãy khởi đầu với lớp học ( không tính tiền ) của GoValue : Hướng dẫn góp vốn đầu tư sàn chứng khoán cho người mới mở màn ( từ A – Z )

BÁO CÁO TÀI CHÍNH LÀ GÌ?

Báo cáo tài chính ( BCTC ) cung ứng thông tin tương quan đến hoạt động giải trí tài chính của doanh nghiệp, như : gia tài, nợ, vốn chủ sở hữu, lệch giá, doanh thu, dòng tiền …

Báo cáo thường được công bố định kỳ vào cuối mỗi quý và vào cuối năm .

Bộ báo cáo tài chính hoàn chỉnh bao gồm:

- Báo cáo của Ban giám đốc

- Báo cáo của công ty kiểm toán độc lập

- Bảng cân đối kế toán

- Báo cáo kết quả hoạt động kinh doanh

- Báo cáo lưu chuyển tiền tệ

- Thuyết minh báo cáo tài chính

Bạn nên khởi đầu như thế nào ?

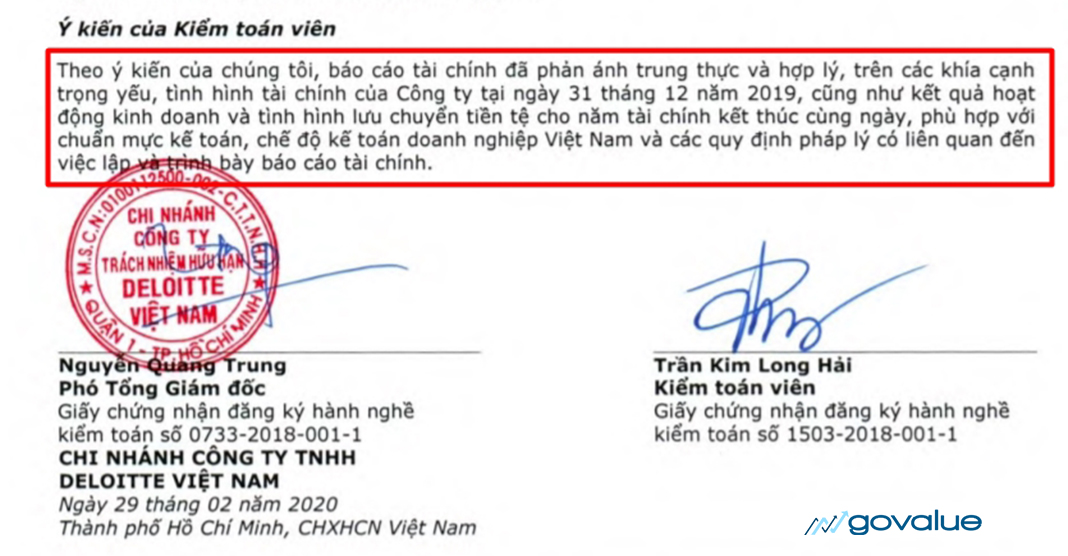

Bước #1: Xem ý kiến của Kiểm toán viên

Rất nhiều người khi đọc BCTC thường bỏ lỡ phần Ý kiến của truy thuế kiểm toán, trong khi …

… đây là phần quan trọng tiên phong mà bạn cần quan tâm đến ! ! !

Tại sao?

Các số liệu trên BCTC sẽ không có ý nghĩa nếu truy thuế kiểm toán không chắc như đinh về tính trung thực của nó .

Hãy xem quan điểm của Kiểm toán viên ( KTV ) so với báo cáo của doanh nghiệp ở đây là gì ?

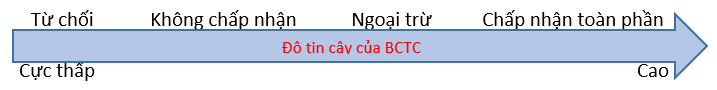

Có 4 mức độ hay quan điểm của KTV về tính trung thực của 1 bộ báo cáo. Đó là :

- Chấp nhận toàn phần

- Ngoại trừ

- Không chấp nhận

- Từ chối.

Ví dụ :

Khi KTV đưa ra ý kiếm kiểm toán là Chấp nhận toàn phần. Điều này có nghĩa BCTC đã phản ánh trung thực, hợp lý…

Bạn hoàn toàn có thể tin cậy và sử dụng báo cáo cho việc nghiên cứu và phân tích .

Vì nếu BCTC có sai sót đáng kể thì đã được KTV phát hiện và doanh nghiệp đã kiểm soát và điều chỉnh theo đề xuất của KTV .

Mức độ an toàn và đáng tin cậy của BCTC sẽ giảm dần tương ứng với 4 quan điểm truy thuế kiểm toán trên .

Và khi ý kiến Từ chối được đưa ra cho BCTC của 1 doanh nghiệp, thì tốt nhất, bạn nên tránh xa doanh nghiệp đó.

Bước #2: Đọc hiểu Bảng cân đối kế toán

Đây là bảng số liệu quan trọng tiên phong của doanh nghiệp. Nó biểu lộ tình hình tài chính của doanh nghiệp tại một thời gian nhất định .

“ Bảng cân đối kế toán cho bạn biết tại thời gian này mọi thứ đang ở đâu ? ”

Kết cấu của Bảng cân đối sẽ gồm 2 phần là Tài sản và Nguồn vốn

Bạn cần nhớ phương trình cân đối :

Tài sản = Nợ phải trả + Vốn chủ sở hữu

Tài sản

Đây là những thứ thuộc chiếm hữu của doanh nghiệp, có năng lực tạo ra quyền lợi kinh tế tài chính cho doanh nghiệp .

Tài sản được phân thành 2 loại, là : Tài sản thời gian ngắn và Tài sản dài hạn .

# Tài sản ngắn hạn

Là những loại gia tài hoàn toàn có thể thuận tiện quy đổi thành tiền mặt trong vòng dưới 1 năm hoặc 1 chu kỳ luân hồi kinh doanh .

Bao gồm những mục chính như :

- Tiền và tương đương tiền: gồm tiền mặt và tiền gửi ngân hàng. Đây là loại tài sản có tính thanh khoản cao nhất của doanh nghiệp. Khoản mục này cũng là một trong số ít khoản mục ít bị tác động bởi kế toán.

- Các khoản phải thu: là số tiền mà khách hàng chưa thanh toán (còn nợ) cho doanh nghiệp. Đây là khoản mục mà bạn cần theo dõi sát sao.

- Hàng tồn kho: Là giá trị hàng dự trữ của doanh nghiệp. Đó có thể là: nguyên vật liệu, bán thành phẩm, thành phẩm hoặc hàng hóa…

Tùy thuộc từng doanh nghiệp mà tỷ trọng phân chia hàng tồn dư sẽ khác nhau. Ví dụ, một doanh nghiệp sản xuất thì sẽ tồn dư một lượng lớn nguyên vật liệu .

Trong khi đó, doanh nghiệp thương mại thì thường tồn dư hầu hết là sản phẩm & hàng hóa, thành phẩm .

# Tài sản dài hạn

Là những gia tài sẽ có thời hạn sử dụng trên 1 năm .

Trong đó, Tài sản cố định và thắt chặt là khoản mục quan trọng .

Tài sản cố định và thắt chặt gồm có : Tài sản hữu hình ( như máy móc thiết bị, nhà xưởng, máy tính … ) và Tài sản vô hình dung ( như bằng bản quyền sáng tạo, bản quyền ý tưởng … )

Nợ phải trả

Nợ phải trả và Vốn chủ sở hữu sẽ nằm trong Nguồn vốn, phản ánh nguồn hình thành gia tài của doanh nghiệp .

Nợ phải trả bộc lộ nghĩa vụ và trách nhiệm tài chính của doanh nghiệp so với bên ngoài .

Ví dụ như : chủ nợ, nhà nước, nhà sản xuất, người lao động …

Tương tự gia tài, Nợ phải trả cũng được chia làm 2 loại : Nợ thời gian ngắn và Nợ dài hạn .

# Nợ thời gian ngắn là những khoản nợ và những nghĩa vụ và trách nhiệm tài chính phải thanh toán giao dịch dưới 1 năm .

# Nợ dài hạn là những khoản nợ và nghĩa vụ và trách nhiệm tài chính được phép giao dịch thanh toán trên 1 năm .

Các khoản mục chính ở phần này gồm có :

- Phải trả người bán: Thể hiện số tiền mà doanh nghiệp chưa thanh toán (còn nợ) cho nhà cung cấp.

- Thuế và các khoản phải nộp nhà nước, Phải trả người lao động…: Tương tự, đây là khoản phải trả của doanh nghiệp đối với nhà nước (về thuế GTGT, thuế TNDN…), phải trả cho người lao động.

- Vay và nợ ngắn hạn/dài hạn: Là khoản tiền vay nợ tín dụng. Nếu như các khoản nợ trên là nợ chiếm dụng (doanh nghiệp không mất chi phí sử dụng vốn), thì với khoản vay này doanh nghiệp phải trả chi phí sử dụng vốn (trả lãi vay cho ngân hàng).

Vốn chủ sở hữu

- Vốn góp chủ sở hữu: hay vốn cổ phần, là số vốn thực tế được góp vào doanh nghiệp.

- Lợi nhuận chưa phân phối: Nếu trong năm tài chính, doanh nghiệp quyết định tái đầu tư thì phần lợi nhuận giữ lại sẽ được chuyển từ Báo cáo kết quả hoạt động kinh doanh vào tài khoản này.

- Ngoài ra có các loại quỹ như Quỹ đầu tư phát triển,…

Mục này đại diện thay mặt cho tổng giá trị gia tài ròng của doanh nghiệp. Để Bảng cân đối kế toán cân đối thì số lượng chênh lệch giữa Tài sản và Nợ phải trả sẽ là Vốn chủ sở hữu của doanh nghiệp .

Cách đọc Bảng cân đối kế toán

- B1: Liệt kê những mục lớn trong Tài sản – Nguồn vốn.

- B2: Tính toán tỷ trọng các khoản mục này trong Tài sản và Nguồn vốn, và sự thay đổi của các khoản mục tại thời điểm báo cáo.

- B3: Note lại những mục chiếm tỷ trọng lớn, hoặc có sự biến động lớn về mặt giá trị ở thời điểm báo cáo.

Tại sao chúng ta chỉ quan tâm đến những thay đổi lớn và tỷ trọng lớn?

Về triết lý, tất yếu, bạn sẽ phải khám phá tất tần tật những sự biến hóa đang diễn ra trên Bảng cân đối kế toán .

Tuy nhiên việc làm đó tốn khá nhiều thời hạn, sức lực lao động .

Việc lựa chọn những khoản mục chiếm tỷ trọng lớn trong cơ cấu tổ chức Tài sản – Nguồn vốn giúp bạn vấn đáp được câu hỏi :

Phần lớn gia tài của doanh nghiệp đang tập trung chuyên sâu ở đâu ? Nguồn hình thành gia tài của doanh nghiệp đa phần đến từ nguồn nào ?

Sự biến hóa của những khoản mục này thường sẽ “ trọng điểm ” hơn, quan trọng hơn, và bộc lộ rõ hơn tình hình tài chính của doanh nghiệp .

Tất nhiên, nếu muốn, bạn vẫn hoàn toàn có thể giành thời hạn khám phá thêm những mục còn lại trên Bảng cân đối kế toán .

Chúng ta sẽ lập 1 bảng tính Excel để theo dõi sự biến hóa này .

- Bạn có thể tải về – tại đây.

Lưu ý: Đây chỉ là file tính rất đơn giản, bạn hãy tự bổ sung thêm các công thức, chỉ tiêu tài chính khác mà bạn biết nhé!

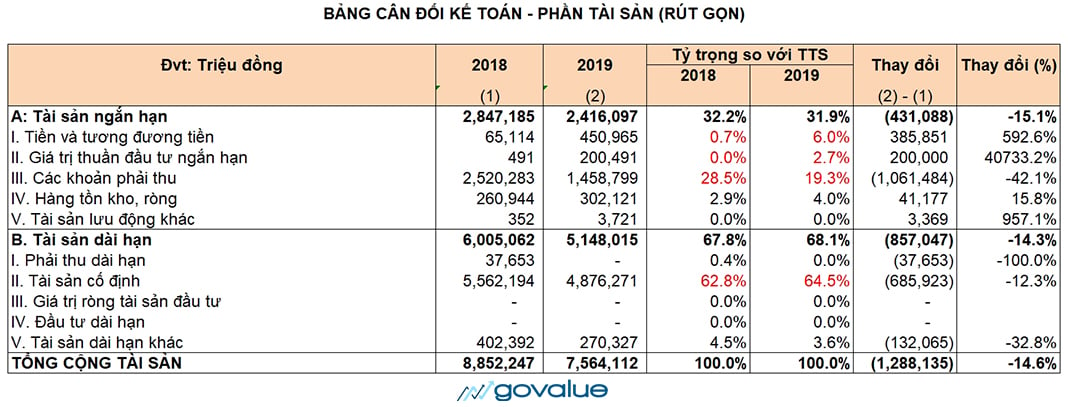

Ví dụ

Trong bài viết này, tôi sẽ sử dụng báo cáo tài chính 2019 của NT2 để làm mẫu .

Cuối năm 2019, tổng tài sản của NT2 đã giảm – 16.6 % so với cùng kỳ năm 2018 .

Tài sản của NT2 ( năm 2019 ) tập trung chuyên sâu đa phần ở : Tiền và những khoản tương tự tiền, Các khoản phải thu thời gian ngắn, và Tài sản cố định và thắt chặt .

Đây là những khoản mục bạn cần phải chăm sóc thứ nhất ở phần Tài sản của NT2 .

Chúng ta sẽ đi sâu vào tìm hiểu và khám phá sự đổi khác này khi đến Bước # 5 của bài viết ( Đọc hiểu Thuyết minh BCTC ) .

Bên cạnh đó, việc thống kê giám sát tỷ trọng trong Tài sản cũng giúp bạn nhìn nhận sơ bộ liệu doanh nghiệp có góp vốn đầu tư gia tài 1 cách hài hòa và hợp lý ?

NT2 là doanh nghiệp sản xuất điện, chiếm hữu xí nghiệp sản xuất nhiệt điện khí Nhơn Trạch 2. Vậy thì rõ ràng gia tài được góp vốn đầu tư lớn nhất của NT2 sẽ là gia tài là gia tài cố định và thắt chặt ( đơn cử, chiếm > 64 % cơ cấu tổ chức gia tài của doanh nghiệp ). Điều này là hài hòa và hợp lý !

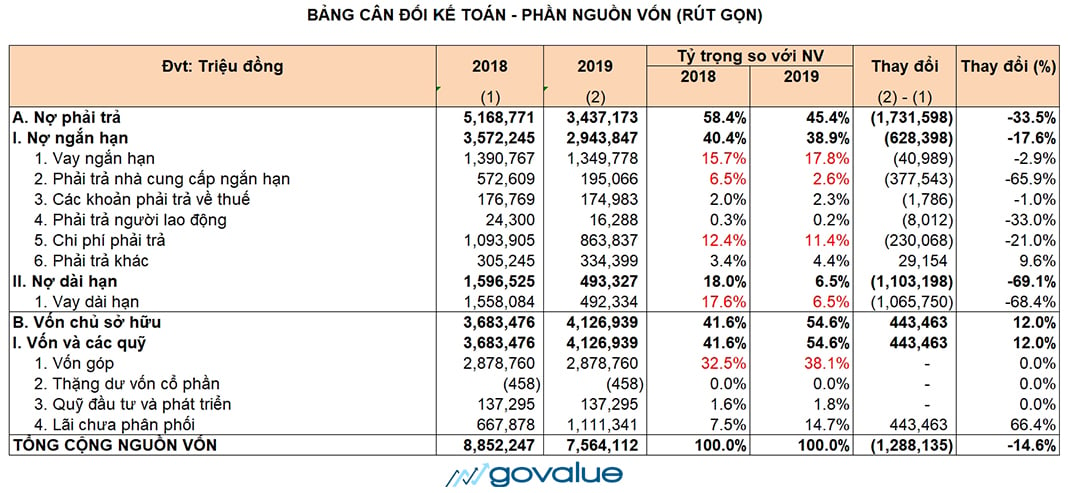

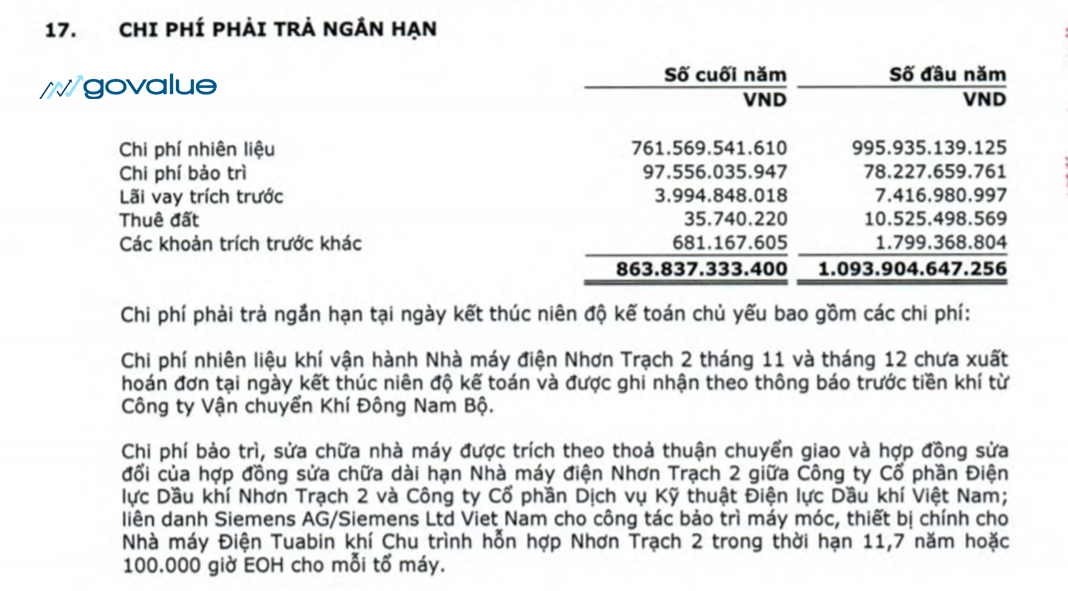

Tương tự, những khoản mục cần quan tâm ở Nợ phải trả là :

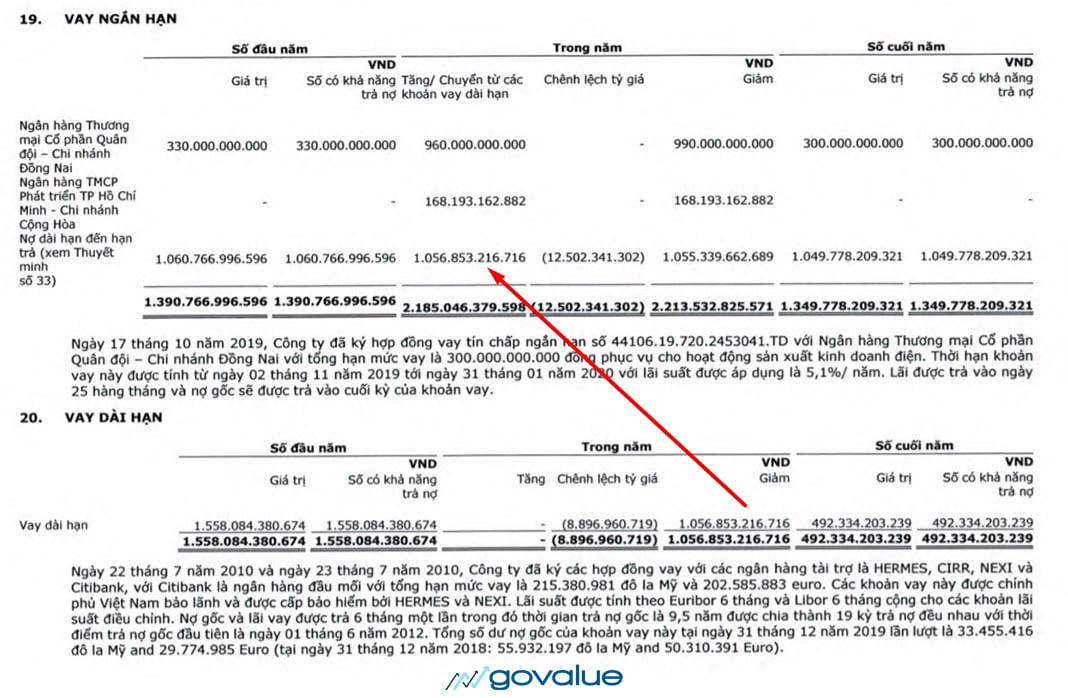

- Vay ngắn hạn;

- Phải trả nhà cung cấp;

- Chi phí phải trả ngắn hạn;

- Vay dài hạn.

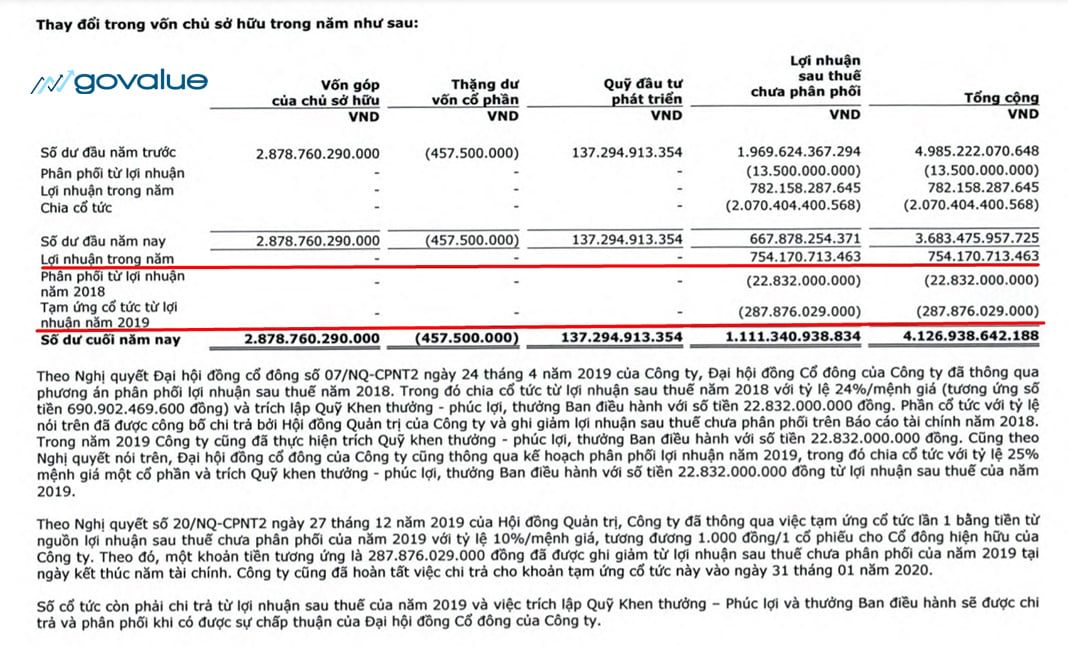

Và, những đổi khác ở Vốn chủ sở hữu là :

- Vốn góp của CSH;

- Và, Lợi nhuận sau thuế chưa phân phối.

Tips: Nhận diện sớm rủi ro từ Bảng cân đối kế toán: Sự mất cân đối tài chính

Một trong những yếu tố quan trọng của sự cân đối tài chính đó là gia tài dài hạn cần được hỗ trợ vốn bởi nguồn vốn dài hạn tương ứng .

Một doanh nghiệp hỗ trợ vốn cho 1 dự án Bất Động Sản góp vốn đầu tư dài hạn 15 năm chỉ bằng khoản vay 6 năm thì, không sớm thì muộn, điều này sẽ tiềm ẩn rủi ro đáng tiếc lớn và đem đến áp lực đè nén về năng lực giao dịch thanh toán cho doanh nghiệp .

Để sớm phân biệt được điều này, bạn cần quan sát khuynh hướng dịch chuyển của Vốn lưu động thuần ( NWC ) :

Net working capital (NWC) = Tài sản ngắn hạn – Nợ ngắn hạn

Nếu NWC có xu thế giảm dần và đặc biệt quan trọng chuyển sang âm lớn thì điều này đang báo hiệu sự Open ngày càng rõ ràng của mất cân đối tài chính. NWC < 0, cho thấy công ty đã dùng nợ thời gian ngắn hỗ trợ vốn cho gia tài dài hạn . Bạn hoàn toàn có thể tìm hiểu và khám phá thêm : 10 chỉ số bảng cân đối mà mọi nhà đầu tư đều cần phải biết khi góp vốn đầu tư sàn chứng khoán .

Bước #3: Đọc hiểu Báo cáo kết quả hoạt động kinh doanh

Chúng ta sẽ chuyển sang báo cáo quan trọng thứ 2, Báo cáo tác dụng hoạt động giải trí kinh doanh ( KQKD ) .

Báo cáo KQKD là báo cáo tổng kết lệch giá, ngân sách hoạt động giải trí của doanh nghiệp trong kỳ báo cáo ( quý hoặc năm tài chính ) .

Báo cáo KQKD chia hoạt động giải trí của doanh nghiệp thành 3 mảng : Hoạt động kinh doanh chính ( hoạt động giải trí cốt lõi ), Hoạt động tài chính và Hoạt động khác .

Công thức chung ở phần này là: Lợi nhuận = Doanh thu – Chi phí

Hoạt động kinh doanh chính

Bao gồm những khoản mục :

- Doanh thu thuần về bán hàng và cung cấp dịch vụ: Đây là doanh thu từ hoạt động kinh doanh “nòng cốt” của doanh nghiệp (sau khi trừ các Khoản giảm trừ doanh thu). Thông thường, đây là hoạt động chiếm tỷ trọng lớn nhất trong cơ cấu doanh thu.

- Giá vốn hàng bán: Thể hiện tất cả chi phí để làm ra hàng hóa, dịch vụ đã cung cấp.

- Lợi nhuận gộp = Doanh thu thuần BH, CCDV – Giá vốn hàng bán

- Chi phí bán hàng, chi phí quản lý doanh nghiệp (QLDN).

Bạn hoàn toàn có thể giám sát chỉ số :

Biên lợi nhuận gộp = Lợi nhuận gộp / Doanh thu thuần về bán hàng, CCDV

Chỉ số này cho biết …

… tỷ suất lợi nhuận thu được từ bán hàng và CCDV của doanh nghiệp là bao nhiêu ?

Hệ số này nếu được doanh nghiệp duy trì không thay đổi, ở mức cao trong dài hạn, chứng tỏ doanh nghiệp có lợi thế cạnh tranh đối đầu khá rõ nét .

Hoạt động tài chính

Bao gồm những mục :

- Doanh thu tài chính: có từ các nguồn như: lãi tiền gửi, lãi từ nhận đầu tư, lãi chênh lệch tỷ giá…

- Chi phí tài chính: gồm có chi phí lãi vay, lỗ chênh lệch tỷ giá, dự phòng các khoản đầu tư tài chính,… phát sinh trong kỳ báo cáo của doanh nghiệp.

Trong đó : Ngân sách chi tiêu lãi vay và Lỗ chênh lệch tỷ giá ( nếu có ) là 2 loại ngân sách quan trọng mà bạn cần quan tâm .

Lấy lệch giá trừ đi ngân sách ở 2 hoạt động giải trí này, ta được Lợi nhuận thuần :

Lợi nhuận thuần từ hoạt động kinh doanh = Lợi nhuận gộp + Doanh thu TC – Chi phí TC – Chi phí BH, QLDN

Hoạt động khác

Những gì không nằm trong hoạt động giải trí kinh doanh chính và hoạt động giải trí tài chính thì sẽ nằm hết ở đây. Thông thường, hoạt động giải trí này chiếm tỷ trọng rất nhỏ trong cơ cấu tổ chức kinh doanh của doanh nghiệp .

- Thu nhập khác: có nguồn từ lãi thanh lý, nhượng bán tài sản hay được bồi thường hợp đồng…

- Chi phí khác: Trái ngược với thu nhập khác, chi phí khác sẽ có nguồn từ lỗ thanh lý, nhượng bán tài sản, phải bồi thường vi phạm hợp đồng…

- Lợi nhuận khác = Thu nhập khác – Chi phí khác

Lợi nhuận

Tổng hợp doanh thu từ những nguồn trên, tất cả chúng ta sẽ có được Lợi nhuận trước thuế :

Lợi nhuận trước thuế = Lợi nhuận thuần từ hoạt động kinh doanh + Lợi nhuận khác

( trừ ) khoản Thuế thu nhập doanh nghiệp ( TNDN ) nộp cho nhà nước, ta sẽ được Lợi nhuận sau thuế .

Lợi nhuận sau thuế = Lợi nhuận trước thuế – Thuế TNDN

Đây là khoản doanh thu thuộc chiếm hữu của doanh nghiệp và cổ đông .

Cách đọc Báo cáo kết quả hoạt động kinh doanh

Cách thức triển khai sẽ tựa như như việc bạn đọc Bảng cân đối kế toán .

Tuy nhiên, trước khi khởi đầu, bạn nên nhóm riêng lệch giá, ngân sách để hoàn toàn có thể theo dõi sự dịch chuyển thuận tiện hơn .

- B1: Tách riêng doanh thu và chi phí.

- B2: Tính toán tỷ trọng của từng doanh thu trong Tổng doanh thu, tỷ trọng từng chi phí trong Tổng chi phí, và sự thay đổi của chúng so với cùng kỳ.

- B3: Quan sát sự thay đổi.

Tiếp tục với ví dụ của tất cả chúng ta .

Ví dụ

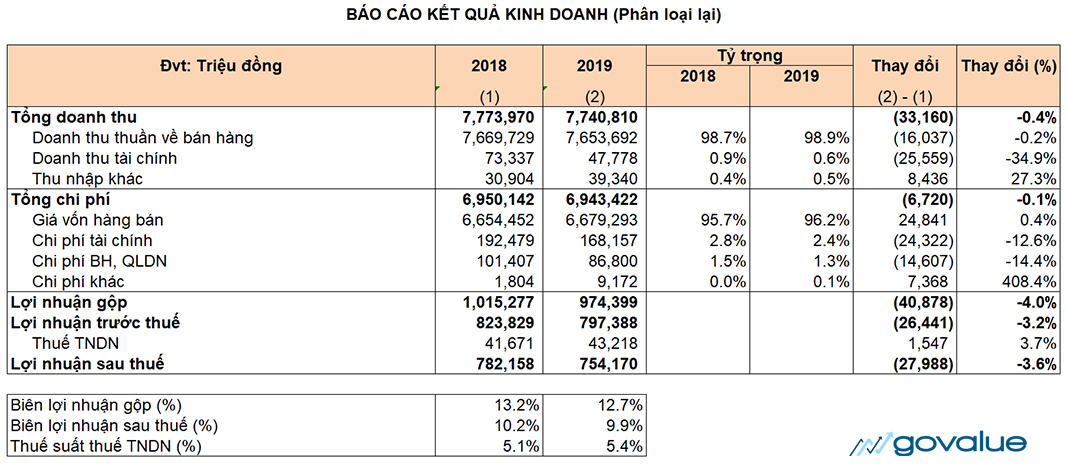

Việc phân loại giúp tất cả chúng ta dễ theo dõi và quan sát sự biến hóa của lệch giá và ngân sách. Cụ thể năm 2019 :

- Doanh thu từ hoạt động kinh doanh cốt lõi của NT2 (chiếm 98.9% tổng doanh thu), gần như thay đổi (giảm -0.2%) so với năm 2018.

- Giá vốn hàng bán tăng nhẹ (+0.4%) và tỷ trọng trong tổng chi phí tăng từ 95,7% lên 96.2%. Điều này khiến cho Lợi nhuận gộp 2019 của NT2 giảm -4.0% so với cùng kỳ.

- Chi phí tài chính, chi phí bán hàng, QLDN giảm. Đây là dấu hiệu tích cực, khi NT2 đang tiết giảm được chi phí.

Như vậy, tổng doanh thu giảm – 0.4 %, lớn hơn mức giảm của tổng ngân sách ( giảm – 0.1 % ) đã khiến LNTT của NT2 giảm – 3.2 % so với cùng kỳ, đạt 797 tỷ đồng .

Và sau khi trừ thuế TNDN, số Lợi nhuận sau thuế của NT2 còn 754 tỷ đồng, giảm – 3.6 % so với 2018 .

Như vậy, bạn sẽ cần phải khám phá :

- Doanh thu năm 2019 ổn định so với 2018 là tốt hay xấu? Doanh nghiệp có thể tăng trưởng Doanh thu trong tương lai hay không?

- Yếu tố sản xuất đầu vào của NT2 là gì? Trong đó, yếu tố nào ảnh hưởng lớn tới giá vốn của NT2?

Những yếu tố này sẽ được giải đáp trong những bước tiếp theo của bài viết .

Tips:

Bạn hoàn toàn có thể khám phá thêm : Bật mí bí kíp đọc và nghiên cứu và phân tích báo cáo tài chính của Warren Buffett .

Bước #4: Đọc hiểu Báo cáo lưu chuyển tiền tệ

“ Để kiếm tiền tất cả chúng ta phải chi tiền ”

Báo cáo Lưu chuyển tiền tệ ( LCTT ) cho biết doanh nghiệp thực sự kiếm được bao nhiêu tiền và tiêu bao nhiêu tiền trong khoảng chừng thời hạn nhất định .

Vì sao Dòng tiền lại quan trọng?

Thực tế, khá nhiều nhà đầu tư xem nhẹ, thậm chí còn là bỏ lỡ báo cáo LCTT khi đọc BCTC .

Đừng làm như vậy !

Bởi vì :

Nếu bỏ lỡ bước này, bạn rất dễ bị qua mặt bởi những báo cáo có doanh thu tốt đẹp mà không hiểu được tính vững chắc của doanh thu này .

Ở Báo cáo KQKD, lệch giá và doanh thu sẽ được doanh nghiệp ghi nhập ngay khi bán hàng, kể cả chưa nhận được tiền từ người mua. Thực tế, người mua sẽ giao dịch thanh toán cho doanh nghiệp vào 1 thời gian nào đó, hoàn toàn có thể vài tháng, vài năm hoặc không khi nào .

Tương tự, doanh nghiệp mua hàng từ nhà sản xuất A, mặc dầu chưa giao dịch thanh toán hết tiền nhưng trong kho đã có hàng, hoặc thậm chí còn là đã được đem bán .

Như vậy, báo cáo lưu chuyển tiền tệ ghi lại dòng tiền hoạt động trong doanh nghiệp như thế nào ?

Cách đọc Báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ đã được trình diễn thành 3 phần tương ứng với 3 dòng tiền : Dòng tiền từ hoạt động giải trí kinh doanh, Dòng tiền từ hoạt động giải trí góp vốn đầu tư, và Dòng tiền từ hoạt động giải trí tài chính .

- Dòng tiền từ hoạt động kinh doanh: là dòng tiền phát sinh trong quá trình thanh toán cho nhà cung cấp, khách hàng, cho người lao động, chi trả lãi vay, và nộp các khoản thuế cho nhà nước… Đây là lượng tiền mặt mà bản thân doanh nghiệp làm ra, chứ không phải từ việc huy động thêm vốn đầu tư hay vay nợ.

- Dòng tiền từ hoạt động đầu tư: bao gồm dòng tiền vào và dòng tiền ra có liên quan đến hoạt động đầu tư, mua sắm, thanh lý… tài sản cố định và các tài sản dài hạn khác.

- Dòng tiền từ hoạt động tài chính sẽ liên quan đến việc tăng/giảm vốn chủ sở hữu (nhận vốn góp mới, thu từ phát hành cổ phiếu, trả cổ tức cho cổ đông…) và vay nợ (chi trả nợ gốc vay, hay vay nợ mới nhận được…)

Vậy nên, bạn chỉ cần xem xét lần lượt từng dòng tiền là được .

Dòng tiền vào, dòng tiền ra được thể hiện như thế nào trên Báo cáo lưu chuyển tiền tệ?

- Trên báo cáo LCTT, dòng tiền ra sẽ là 1 con số âm, đi kèm với các từ ngữ như “tiền chi để …”, “… đã trả”.

- Trong khi đó, dòng tiền vào sẽ được thể hiện bởi các từ ngữ như “tiền thu từ…”, “… nhận được” và về mặt con số sẽ là số dương.

Ví dụ

Tiếp tục với BCTC 2019 của NT2 .

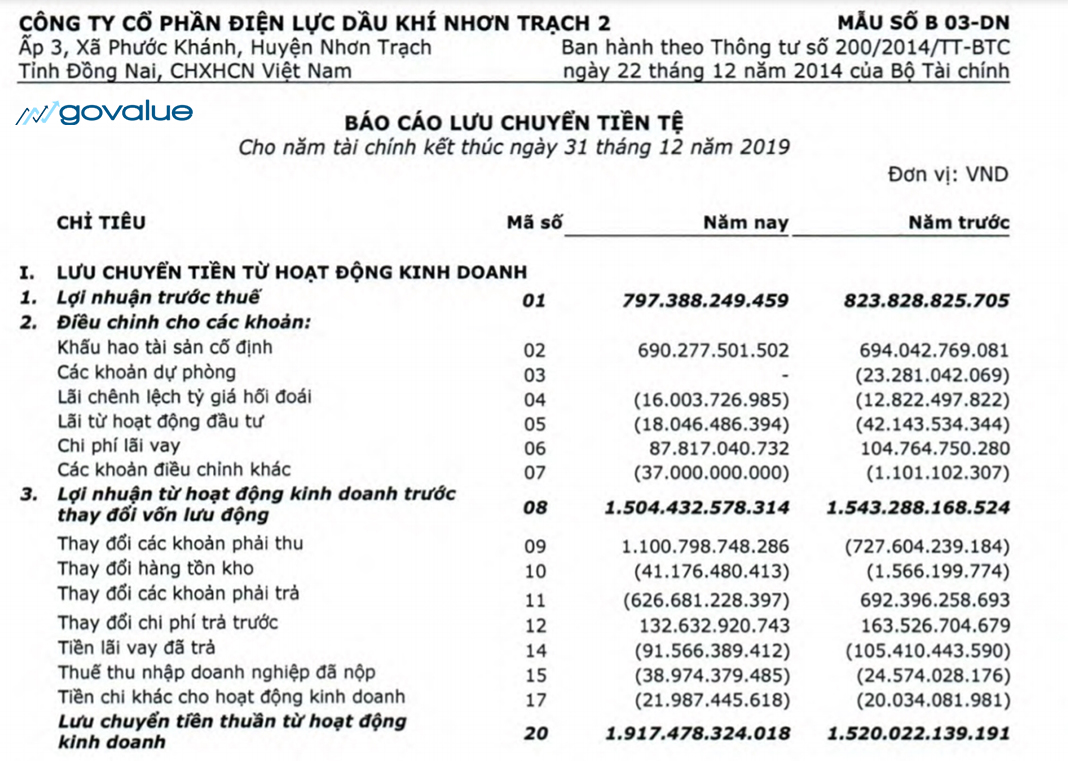

Đọc Lưu chuyển tiền từ hoạt động kinh doanh

Cơ sở khởi đầu là từ “ Lợi nhuận trước thuế ( 01 ) ” với số tiền 797 tỷ đồng, và kiểm soát và điều chỉnh cho những khoản mục không làm phát sinh dòng tiền ( từ mục 02 đến 07 ). Bao gồm :

- Mục “Khấu hao TSCĐ và BĐS đầu tư (02)”: Số tiền mua sắm TSCĐ thực chất đã chi ra từ lâu. Trong quá trình sử dụng, tài sản đó được trích khấu hao hàng năm. Như vậy, chi phí khấu hao là có, nhưng không có tiền chảy ra. Do đó, được cộng bổ sung (add-back) vào Lợi nhuận trước thuế.

- “Các khoản dự phòng (03)” là chi phí dự phòng được doanh nghiệp trích lập nhưng thực tế là không chi.

- “Lỗ/(Lãi) chênh lệch tỷ giá… (04)” xuất phát từ việc tỷ giá đồng ngoại tệ thay đổi.

- “Chi phí lãi vay (06)”: Chi phí lãi vay là dòng tiền ra. Tuy nhiên đã được trừ khi tính lợi nhuận (thể hiện ở chi phí tài chính trên Báo cáo KQKD), nên sẽ được cộng trở lại.

Cộng “ Lợi nhuận trước thuế ( 01 ) ” với “ Các khoản kiểm soát và điều chỉnh ( từ 02 đến 07 ) ”, ta được “ Lợi nhuận từ hoạt động giải trí kinh doanh trước biến hóa vốn lưu động ( 08 ) ” .

Cần quan tâm điều gì?

Bạn hãy chú ý khoản mục chiếm tỷ trọng lớn là “Khấu hao TSCĐ…”.

Khoản mục này biểu lộ doanh nghiệp mất bao nhiêu tiền để duy trì hoạt động giải trí hàng năm .

LNTT năm 2019 của NT2 hơn 797 tỷ đồng, nhưng mất tới 690 tỷ đồng cho khấu hao, tương ứng 86.6 %. Đây là số lượng khá lớn .

Hãy chú ý !

Vậy khi gia tài khấu hao hết nhưng vẫn được sử dụng, nó sẽ làm tăng doanh thu thực sự cho NT2 ( vì không phải khấu trừ khấu hao nữa ) .

Các mục từ 09 đến 17 thì khá dễ hiểu. Đây là những khoản tiền trong thực tiễn chi ra, thu vào của doanh nghiệp trong năm .

Lấy “ Lợi nhuận sau kiểm soát và điều chỉnh ( 08 ) ” cộng dồn cho những mục từ 09 đến 17, ta sẽ ra “ Lưu chuyển tiền thuần từ hoạt động giải trí kinh doanh ( 20 ) ” của NT2, đạt 1,917 tỷ đồng trong năm 2019 .

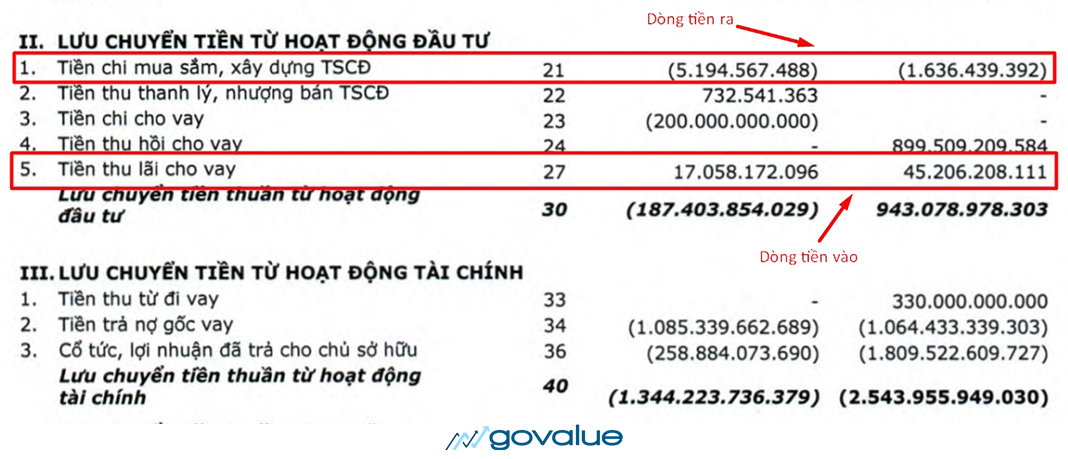

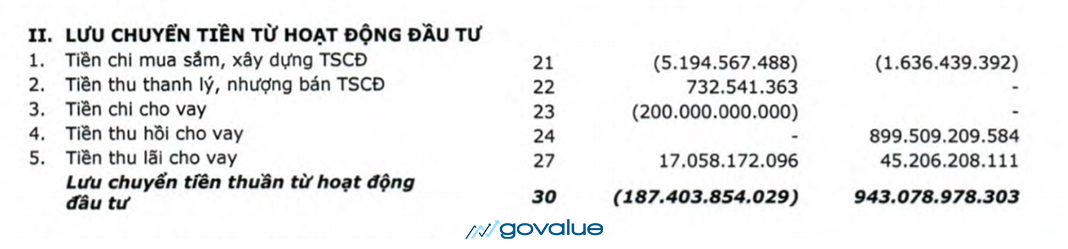

Đọc Lưu chuyển tiền từ hoạt động đầu tư

- Trong kỳ, NT2 chi khoảng 5 tỷ đồng để mua sắm, bổ sung TSCĐ và tài sản dài hạn khác, chiếm 0,6% LNTT.

Đối với NT2, hay những nhà máy sản xuất điện khác nói chung, điều này là hài hòa và hợp lý ! Vì họ chỉ góp vốn đầu tư TSCĐ bắt đầu lớn, và ít phát sinh hoạt động giải trí góp vốn đầu tư sau này .

Trong khi đó, một doanh nghiệp đang trong quy trình góp vốn đầu tư gia tài thì tỷ trọng này sẽ khá lớn .

- Ở đây, bạn cũng cần chú ý, 200 tỷ – số tiền được chi ra để cho vay.

Cộng dồn những khoản mục, ta được “ Lưu chuyển tiền thuần từ hoạt động giải trí góp vốn đầu tư ( 30 ) ” bộc lộ sự chênh lệch giữa dòng tiền ra và dòng tiền vào là – 187 tỷ đồng, mà hầu hết là do khoản 200 tỷ không bình thường gây ra .

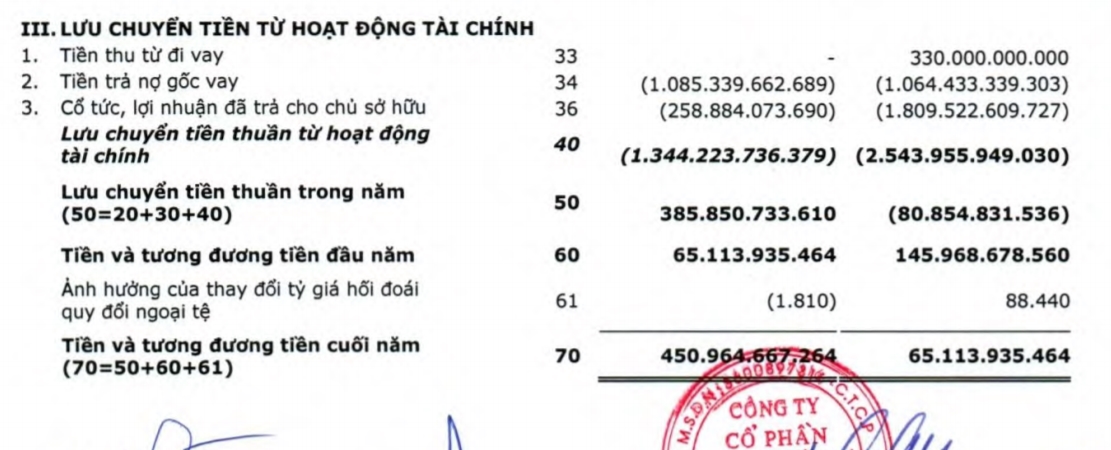

Đọc Lưu chuyển tiền từ hoạt động tài chính

Mục 31 là khoản tiền thu từ phát hành CP. Mục 34 là khoản tiền chi trả phần nợ gốc của khoản vay. Và mục 36 là dòng tiền chi trả cổ tức cho cổ đông .

Có thể thấy, NT2 hiện không có khoản vay mới nào trong năm 2019 .

Bên cạnh đó, doanh nghiệp rất dữ thế chủ động trong việc trả nợ vay hàng năm. Trong năm 2019, NT2 chi khoảng chừng 1,085 tỷ để giao dịch thanh toán nợ gốc. Điều này giúp làm giảm tỷ trọng và giá trị của khoản mục Vay dài hạn trên bảng cân đối .

Việc giảm nợ vay là một tín hiệu tốt. Tình hình tài chính của doanh nghiệp đang dần được cải tổ. Rủi ro giao dịch thanh toán cũng nhờ thế mà giảm .

Cộng những khoản mục từ 31 đến 36 ta được “ Lưu chuyển tiền thuần từ hoạt động giải trí tài chính ( 40 ) “ .

Cộng ba mục Lưu chuyển tiền thuần từ hoạt động giải trí kinh doanh, từ góp vốn đầu tư và từ hoạt động giải trí tài chính, ta thu được “ Lưu chuyển tiền thuần trong năm ( 50 ) ” là – 1.344 tỷ đồng .

Tại thời gian đầu năm 2019, NT2 đang có 65 tỷ đồng xu tiền và tương tự tiền. Và, cuối năm số tiền này đã tăng lên 451 tỷ đồng .

Cần lưu ý gì khi đọc Báo cáo lưu chuyển tiền tệ?

Có 3 yếu tố bạn cần quan tâm :

- Thứ nhất: Trong 3 nhóm, thì nhóm 2 và 3 có bản chất là tăng ở kỳ hiện tại, giảm ở kỳ tương lai, hoặc ngược lại.

Doanh nghiệp đi vay 10 tỷ thì trong tương lai sẽ phải có khoản trả lại 10 tỷ. Đã có mua mới gia tài thì ắt phải có thanh lý tài sản …

- Thứ hai: Trọng tâm nghiên cứu là Lưu chuyển tiền tệ từ hoạt động kinh doanh. Vì nó thể hiện khả năng tạo ra tiền thực tế của doanh nghiệp.

Lưu chuyển tiền thuần từ hoạt động giải trí kinh doanh năm 2019 là 1,917 tỷ đồng, đây không phải là khoản doanh thu thực của NT2 mà gồm có cả những khoản phải thu, phải trả …

Tuy nhiên, nếu đều đặn hàng kỳ, dòng tiền này của NT2 luôn mang số dương, có nghĩa là vẫn có dòng tiền đổ vào .

Đó là điều tốt .

Còn nếu nhiều kỳ liên tục, dòng tiền hoạt động giải trí mang dấu âm, có nghĩa là dòng tiền chảy ra. Doanh nghiệp sẽ phải đi vay tiền để tạo dòng tiền bù đắp .

Tiền và tương tự tiền cuối kỳ vẫn dương, nhưng thực tiễn lại đang dựa trên những khoản nợ vay .

- Thứ ba: Tiền và các khoản tương đương tiền cuối kỳ có thể giảm so với kỳ trước (ví dụ năm 2018). Đây chưa hẳn là điều xấu, vì doanh nghiệp đã trả các khoản vay của mình trước đó.

Tips: Nhận biết tình hình tài chính lành mạnh của doanh nghiệp thông qua dòng tiền chi trả cổ tức

Một trong những tín hiệu bộc lộ tình hình tài chính lành mạnh của doanh nghiệp chính là : dòng tiền trả cổ tức đều đặn trong dài hạn .

Ngoại trừ những doanh nghiệp đang trong thời kỳ tăng trưởng nhanh hoàn toàn có thể không trả cổ tức. Còn trong những trường hợp khác, việc kinh doanh có lãi cần đi kèm với một chủ trương chi trả cổ tức bằng tiền cho cổ đông .

Việc doanh nghiệp chi trả cổ tức bằng tiền không thay đổi, đều đặn hàng năm là tín hiệu quan trọng để chứng tỏ sự lành mạnh về dòng tiền và doanh thu mà doanh nghiệp công bố là thực ra .

Bạn hoàn toàn có thể tìm hiểu và khám phá thêm : 7 chỉ số dòng tiền mà mọi nhà đầu tư cần phải biết nếu không muốn suốt ngày thua lỗ

Bước #5: Đọc hiểu Thuyết minh báo cáo tài chính

Thuyết minh BCTC phân phối cho bạn thông tin chi tiết cụ thể những thông tin số liệu đã trình diễn ở những Bảng CĐKT, Báo cáo KQKD, Báo cáo LCTT và những thông tin thiết yếu khác theo chuẩn mực kế toán đơn cử .

Thuyết minh BCTC sẽ gồm có những nội dung :

- Đặc điểm hoạt động của doanh nghiệp;

- Kỳ kế toán và đơn vị tiền tệ sử dụng trong kế toán;

- Chuẩn mực kế toán và chế độ kế toán áp dụng;

- Các chính sách kế toán áp dụng;

- Thông tin bổ sung cho các khoản mục trên Bảng cân đối kế toán;

- Thông tin bổ sung cho các khoản mục trên Báo cáo KQKD;

- Thông tin bổ sung cho các khoản mục trên Lưu chuyển tiền tệ.

Cách đọc Thuyết minh báo cáo tài chính

Chúng ta sẽ chia Thuyết minh BCTC ra thành 2 phần :

Phần 1: Tìm hiểu về về doanh nghiệp

Bao gồm : đặc thù hoạt động giải trí của doanh nghiệp, kỳ kế toán, những chuẩn mực và chủ trương kế toán mà doanh nghiệp vận dụng .

Ở phần này, bạn sẽ phải vấn đáp được những câu hỏi sau :

- Ngành nghề hoạt động của doanh nghiệp là gì?

Bạn phải hiểu doanh nghiệp mà mình đang khám phá đang hoạt động giải trí trong ngành nghề gì ? Vì mỗi ngành nghề khác nhau, thì những số lượng trên BCTC sẽ có ý nghĩa khác nhau .

Ví dụ : Doanh nghiệp sản xuất sẽ phải góp vốn đầu tư nhà xưởng, máy móc, … thì gia tài cố định và thắt chặt sẽ lớn .

Trong khi, so với một doanh nghiệp kinh doanh nhỏ thì những khoản phải thu sẽ ít, và hàng tồn dư hoàn toàn có thể cao .

- Doanh nghiệp hoạt động từ bao giờ? Việc này giúp bạn có thể hình dung được doanh nghiệp đang ở giai đoạn đầu, giữa hay cuối chu trình phát triển.

- Các chính sách kế toán, chuẩn mực kế toán doanh nghiệp đang áp dụng ra sao?

Những thông tin này, bạn trọn vẹn hoàn toàn có thể tìm thấy ở đoạn đầu của Thuyết minh BCTC .

Phần 2: Thuyết minh về các khoản mục trên BCTC

Ở những bước # 2, 3 và 4 phía trên, tất cả chúng ta đã note lại những khoản mục cần quan tâm, có sự đổi khác lớn so với cùng kỳ .

Giờ là lúc bạn đi đến phần thuyết minh của những khoản mục đó để khám phá nguyên do .

Bạn hoàn toàn có thể phối hợp đọc song song Thuyết minh BCTC khi bạn đang xem xét Bảng cân đối kế toán và Báo cáo KQKD .

Ví dụ

Chúng ta sẽ đi vào từng phần …

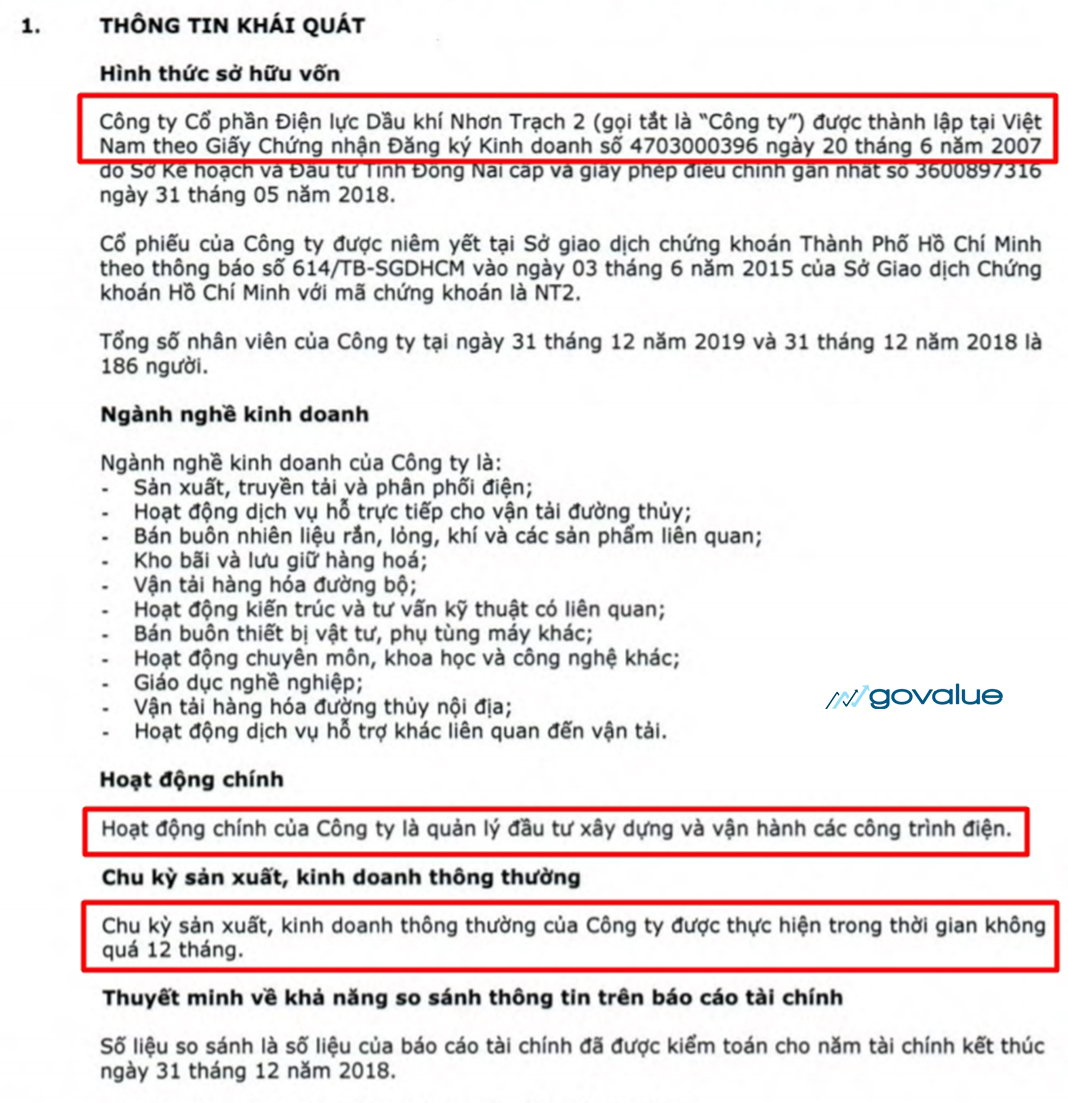

Tìm hiểu về doanh nghiệp

- Hoạt động chính của NT2 là vận hành các công trình điện, mà cụ thể ở đây là nhà máy nhiệt điện khí Nhơn Trạch 2 – một nhà máy sản xuất điện.

- NT2 thành lập từ năm 2007. Doanh nghiệp đã hoạt động được 13 năm.

Thông thường, 25 năm là khoảng chừng thời hạn quản lý và vận hành trung bình của một nhà máy sản xuất nhiệt điện khí. Như vậy, NT2 đã hoạt động giải trí khoảng chừng 50% vòng đời của xí nghiệp sản xuất .

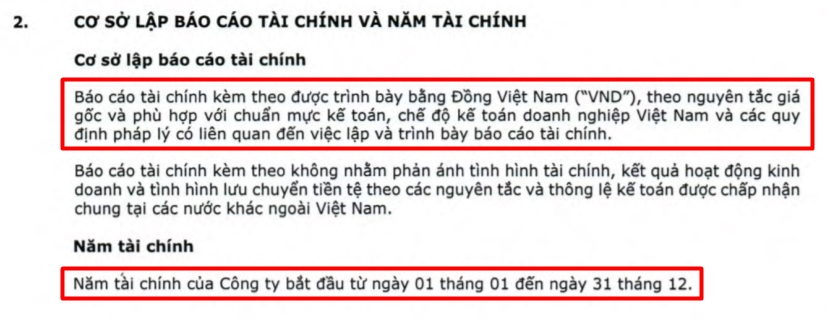

- BCTC của NT2 được lập đúng theo chuẩn mực và các nguyên tắc kế toán của Việt Nam.

- Năm tài chính của NT2 là từ ngày 01/01 đến 31/12, tương đương với 1 năm dương lịch.

Bạn cần quan tâm yếu tố này, vì có một số ít BCTC được lập theo chu kỳ luân hồi kinh doanh của ngành .

Ví dụ như kỳ báo cáo của Tập đoàn Hoa Sen ( HSG ) sẽ từ 01/10 năm trước đến 30/9 năm nay .

Khi đó, bạn sẽ không hề so sánh số liệu của HSG với một doanh nghiệp có kỳ báo cáo từ 01/01 đến 31/12 được .

Tiếp đến, bạn sẽ đọc những nguyên tắc hay chủ trương kế toán được NT2 vận dụng trong việc lập BCTC để biết được những số lượng được ghi nhận như thế nào ?

Bây giờ, tất cả chúng ta sẽ chuyển tiếp sang Đọc thuyết minh những khoản mục trên BCTC .

Thuyết minh Bảng cân đối kế toán

Những yếu tố tất cả chúng ta cần làm rõ ở Bảng cân đối kế toán là :

- Tiền và các khoản tương đương tiền

- Các khoản phải thu ngắn hạn

- Tài sản cố định

- Phải trả người bán ngắn hạn

- Vay ngắn hạn và Vay dài hạn

- Chi phí phải trả ngắn hạn

- Vốn góp chủ sở hữu

- Lợi nhuận sau thuế chưa phân phối

Hãy đi vào từng mục :

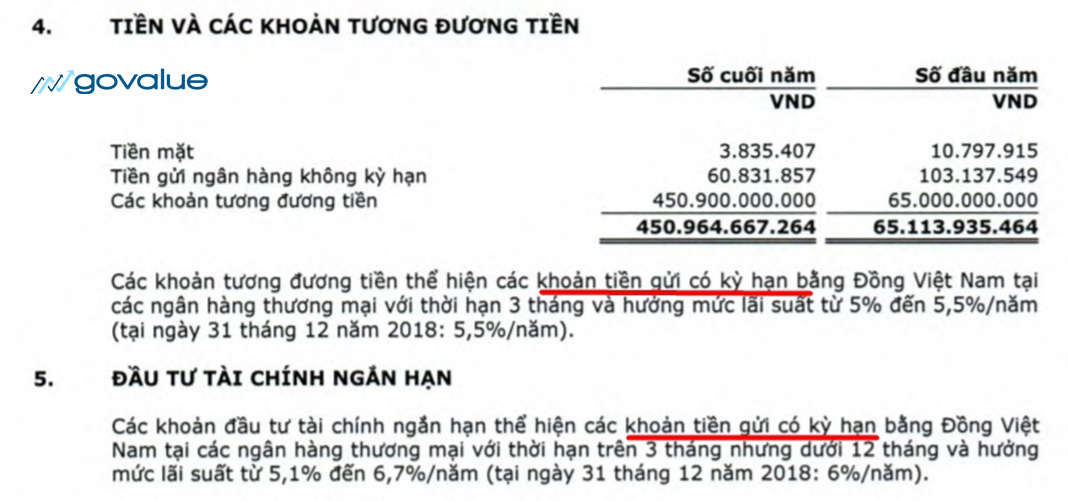

a. Tiền và các khoản tương đương tiền:

Tại ngày 31/12/2018, Tiền và tương tự tiền của NT2 là 65 tỷ ( chiếm 0.7 % trên tổng tài sản ) ; thì sang đến 31/12/2019, tỷ suất này đã tăng lên 6.0 % ( tương tự mức tăng 592.6 % ), đạt 451 tỷ đồng .

Mức tăng khá mạnh !

Ở đây, bạn sẽ thấy, khoản mục Đầu tư tài chính thời gian ngắn của NT2 có 1 khoản 200 tỷ, chiếm 2.7 % tổng tài sản. Số tiền này được NT2 lý giải là đang gửi tiết kiệm chi phí có kỳ hạn tại ngân hàng nhà nước .

Điều này cũng giúp lý giải vì sao ở Báo cáo LCTT có 1 khoản chi 200 tỷ cho hoạt động giải trí góp vốn đầu tư. Bạn còn nhớ chứ !

Như vậy, lượng tiền mặt của doanh nghiệp khá dồi dào (>650 tỷ đồng).

NT2 biết sử dụng khoản tiền rảnh rỗi gửi tiết kiệm chi phí, tăng nguồn thu cho doanh nghiệp .

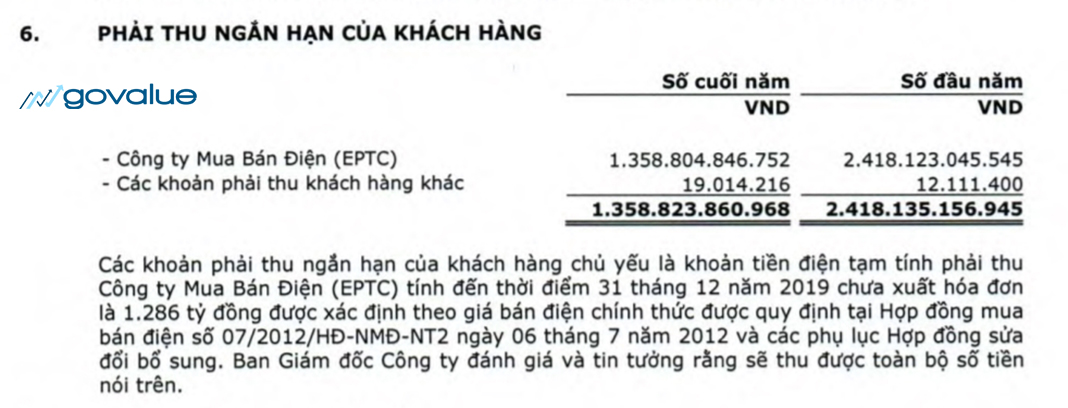

b. Các khoản phải thu:

Tương tự, tại 31/12/2018, những khoản phải thu chiếm 28.5 % tổng tài sản thì tại ngày 31/12/2019, tỷ suất này giảm còn 19.3 % ( tương ứng giảm – 42.1 % về mặt giá trị ) .

Hãy cùng tìm hiểu và khám phá !

Sự biến hóa này hầu hết đến từ Phải thu thời gian ngắn của người mua .

Cụ thể là từ người mua chính của NT2 là Công ty Mua bán điện ( EPTC ) .

Tất nhiên, NT2 quản lý và vận hành nhà máy sản xuất nhiệt điện, nên lượng điện sản xuất ra sẽ được bán cho EPTC .

Dư nợ tại thời gian 31/12/2019 còn 1,359 tỷ, giảm so với mức 2,418 tỷ đồng. Chứng tỏ NT2 đã thu được tiền về. Đây là điểm tích cực, vì doanh nghiệp không còn bị người mua chiếm hữu vốn .

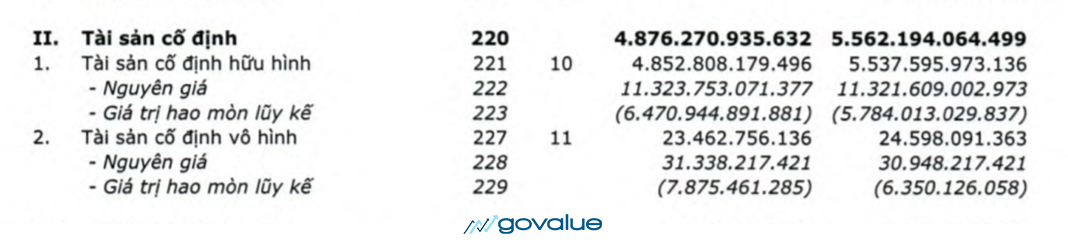

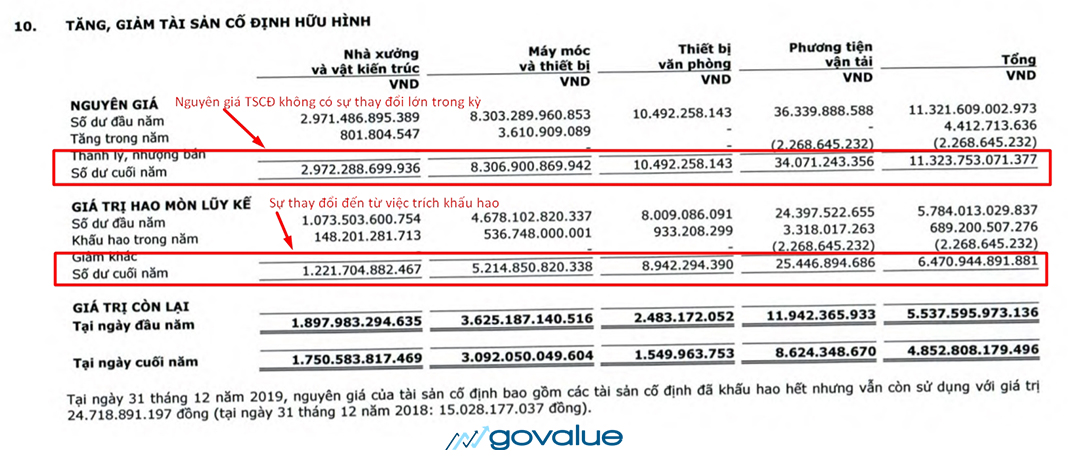

c. Tài sản cố định:

Chiếm tỷ trọng khá cao trong cơ cấu tổ chức gia tài của NT2 ( 64.5 % cuối năm 2019 ), gia tài cố định và thắt chặt lại đang giảm về mặt giá trị, từ 6.934 tỷ xuống còn 6.247 tỷ đồng .

Nguyên nhân đến từ đâu ?

Bạn hoàn toàn có thể thấy :

Nguyên giá gia tài không có sự dịch chuyển quá lớn, gần như là không đổi .

Việc giảm giá trị TSCĐ đến từ việc trích khấu hao .

Đây là đặc trưng của doanh nghiệp ngành điện là chỉ phát sinh ngân sách góp vốn đầu tư khởi đầu lớn và ít phát sinh ngân sách hoạt động giải trí góp vốn đầu tư TSCĐ .

Bạn cũng thuận tiện thấy được điều đó. Số tiền chi cho hoạt động giải trí góp vốn đầu tư TSCĐ, gia tài dài hạn ở LCTT ( phần Dòng tiền cho góp vốn đầu tư ) của NT2 là rất ít .

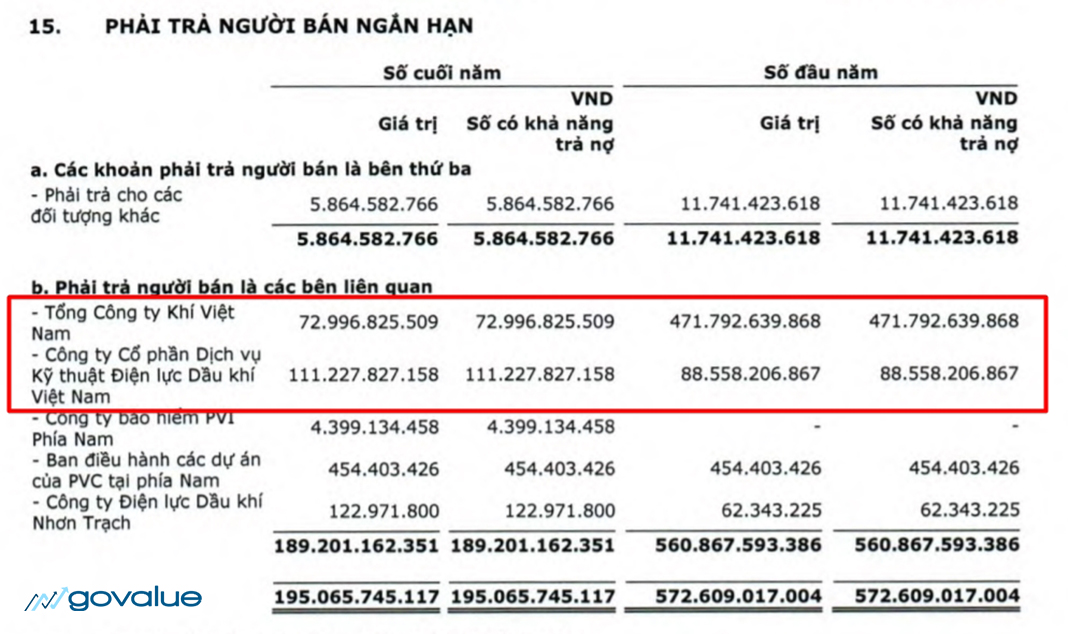

d. Phải trả nhà cung cấp:

Khoản mục này giảm cả về giá trị lẫn tỷ trọng trong cơ cấu tổ chức nguồn vốn của NT2. Việc giảm những khoản nợ nhà phân phối cũng giúp cho rủi ro đáng tiếc thanh toán giao dịch của NT2 giảm đi .

Bạn cũng nên khám phá thông tin về những nhà sản xuất lớn của doanh nghiệp. Vì họ là nhà sản xuất yếu tố nguồn vào cho NT2, nên nếu việc đáp ứng bị gián đoạn hoàn toàn có thể sẽ ảnh hưởng tác động đến NT2 .

Những thông tin này bạn trọn vẹn hoàn toàn có thể tìm kiếm trên internet .

Chúng ta thấy rằng, 2 nhà cung ứng lớn của NT2 là :

- TCT Khí Việt Nam (GAS). Hiện GAS là nhà phân phối duy nhất khí thiên nhiên ở Việt Nam – loại nguyên liệu chính để chạy máy phát điện của NT2.

Do đó, nếu việc đáp ứng khí của GAS gặp gián đoạn thì chắc như đinh sẽ ảnh hưởng tác động lớn đến hoạt động giải trí sản xuất của NT2. Bởi vì sẽ không có nhà đáp ứng thay thế nào khác .

Như vậy, bên cạnh việc tìm hiểu và khám phá về NT2, bạn cũng cần phải theo dõi tình hình hoạt động giải trí của TCT Khí Nước Ta .

- Nhà cung cấp lớn thứ 2 là CTCP Dịch vụ kỹ thuật Dầu khí Việt Nam. Doanh nghiệp này thực hiện công tác bảo dưỡng tua-bin khí cho NT2.

e. Chi phí phải trả:

Từ mục thuyết minh, ta thấy giá thành nguyên vật liệu ( chạy máy phát điện ) và Ngân sách chi tiêu bảo dưỡng ( phân chia ngân sách từ ngân sách đại tu – trung tu nhà máy điện ) là 2 ngân sách chiếm tỷ trọng lớn. Và đã được NT2 thuyết minh rất đầy đủ .

f. Vay ngắn hạn và dài hạn:

Như ở phần LCTT, tất cả chúng ta đã biết rằng, NT2 không còn đi vay những khoản nợ mới. Thay vào đó là những khoản tiền được chi ra để giao dịch thanh toán nợ vay .

Nợ vay thời gian ngắn của NT2 thực ra là nợ vay dài hạn đến hạn phải trả .

Đây là điểm rất đáng khen cho NT2 .

Giảm nợ vay sẽ giúp cơ cấu tổ chức tài chính của NT2 lành mạnh hơn, giảm thiểu rủi ro đáng tiếc tài chính .

g. Vốn chủ sở hữu:

- Năm 2019, không có hoạt động phát hành tăng vốn (như năm 2017 – bạn có thể tự check bctc 2017 của NT2)

- Lợi nhuận trong năm đạt hơn 754 tỷ

- Và NT2 đã chi trả 288 tỷ tiền cổ tức cho cổ đông.

Như vậy, tất cả chúng ta đã tìm ra nguyên do cho sự đổi khác trên Bảng cân đối kế toán .

Tiếp tục với Báo cáo KQKD

Thuyết minh Báo cáo kết quả hoạt động kinh doanh

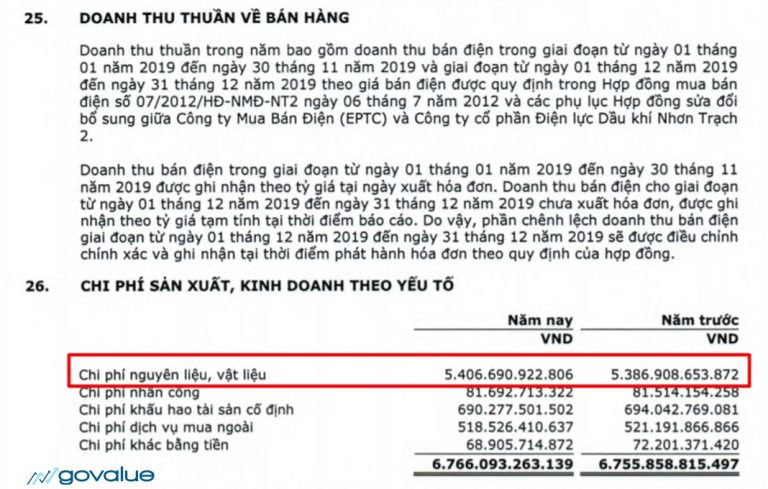

a. Doanh thu và chi phí sản xuất:

Thuyết minh BCTC sẽ phân phối cho tất cả chúng ta thông tin về lệch giá theo bộ phận. Giúp ta thấy được rõ ràng hơn về tỷ suất doanh thu góp phần của từng bộ phận .

Ở đây, hoạt động giải trí của NT2 duy nhất là sản xuất và bán điện .

Về yếu tố chi phí sản xuất, giá thành nguyên vật liệu chiếm tỷ trọng lớn ( 79.9 % ) trong tổng chi phí sản xuất của doanh nghiệp .

NT2 sử dụng khí thiên nhiên để chạy máy phát điện .

Do vậy, bạn sẽ cần theo dõi sự dịch chuyển của giá khí thiên nhiên. Thông thường, tất cả chúng ta sẽ theo dõi gián tiếp trải qua Giá dầu thô quốc tế, vì chúng dịch chuyển cùng chiều với nhau .

Các yếu tố ngân sách khác thì không có sự dịch chuyển nào quá lớn. Như vậy, ngoài giá nguyên vật liệu là yếu tố mà NT2 không hề tác động ảnh hưởng tới, thì những ngân sách khác đang được doanh nghiệp cải tổ, tối ưu .

Kết luận:

Như vậy tôi đã hướng dẫn bạn cách đọc 1 bộ Báo cáo tài chính hoàn hảo .

Tuy nhiên, tất cả chúng ta mới thấy được 1 phần bức tranh của doanh nghiệp .

Các số lượng vẫn đang đứng độc lập, chưa bộc lộ rõ mối quan hệ với nhau, hay thậm chí còn là mối quan hệ giữa những báo cáo với nhau .

Để làm được điều này, bạn cần phải biết thống kê giám sát những chỉ số tài chính và nghiên cứu và phân tích chúng .

* * * * * * * *

PHÂN TÍCH BÁO CÁO TÀI CHÍNH

Phân tích chỉ số tài chính là một phần không hề thiếu khi bạn đọc BCTC. Các chỉ số sẽ giúp bạn :

- Đánh giá xem hoạt động của doanh nghiệp đang tăng trưởng hay suy giảm, sức khỏe tài chính ra sao…

- Ngoài ra, đây còn là công cụ giúp dự báo tình hình tài chính của doanh nghiệp trong tương lai.

Lưu ý gì khi tính toán các chỉ số tài chính

Để nhìn nhận được tình hình doanh nghiệp qua những chỉ số tài chính, bạn cần :

- So sánh với kỳ trước: để đánh giá xu hướng phát triển của doanh nghiệp theo chiều ngang.

- So sánh với doanh nghiệp cùng ngành, hoặc với trung bình ngành: để đánh giá điểm mạnh – yếu của doanh nghiệp.

- Khi tính toán các chỉ số, bạn cần quan tâm xem con số đó thể hiện tính thời điểm, hay thời kỳ để có thể nhận xét đúng nhất về tình hình doanh nghiệp.

Cụ thể : Những chỉ số tài chính được tính từ Bảng CĐKT sẽ là những số lượng mang tính thời gian ; còn ở trên Báo cáo KQKD sẽ mang yếu tố thời kỳ .

Ở bài viết này, tôi sẽ trình làng cho bạn những chỉ số tài chính tiêu biểu vượt trội, thường được sử dụng trong việc nghiên cứu và phân tích, nhìn nhận doanh nghiệp .

Bước #6: Phân tích khả năng thanh toán

Doanh nghiệp cần phải duy trì được một lượng vốn luân chuyển hài hòa và hợp lý để cung ứng kịp những khoản nợ thời gian ngắn, duy trì hàng tồn dư để bảo vệ hoạt động giải trí sản xuất, kinh doanh .

Doanh nghiệp chỉ hoàn toàn có thể sống sót nếu phân phối được những nghĩa vụ và trách nhiệm thanh toán giao dịch khi đến hạn .

Để nhìn nhận năng lực giao dịch thanh toán của doanh nghiệp, tất cả chúng ta sử dụng những thông số thanh toán giao dịch để nhìn nhận năng lực thanh toán giao dịch của doanh nghiệp .

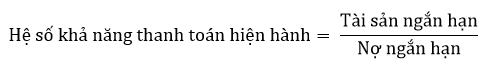

Hệ số khả năng thanh toán hiện hành

Hệ số biểu lộ năng lực quy đổi gia tài thời gian ngắn thành tiền để thanh toán giao dịch cho những khoản nợ thời gian ngắn .

Thông thường, thông số này thấp ( đặc biệt quan trọng là khi < 1 ) : Doanh nghiệp sẽ gặp khó khăn vất vả trong việc thanh toán giao dịch những khoản nợ. Đây là tín hiệu báo hiệu rủi ro đáng tiếc về thanh toán giao dịch mà doanh nghiệp hoàn toàn có thể gặp phải . Hệ số này cao cho thấy doanh nghiệp có năng lực chi trả cho những khoản nợ đến hạn . Tuy vậy, một số ít trường hợp, thông số này quá cao chưa chắc đã tốt. Có thể doanh nghiệp hiện đang sử dụng chưa hiệu suất cao gia tài của mình . Muốn nhìn nhận đúng mực hơn, bạn sẽ cần xem xét thêm điều kiện kèm theo kinh doanh, tình hình hoạt động giải trí thực tiễn của doanh nghiệp .

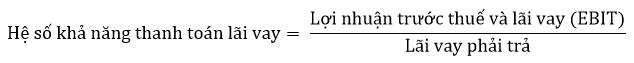

Hệ số khả năng thanh toán lãi vay

Nợ của doanh nghiệp sẽ gồm : nợ vay và những khoản phải trả ( NCC, người lao động … )

Trong đó, sử dụng nợ vay thì doanh nghiệp phải trả ngân sách sử dụng – lãi vay .

Do vậy, bạn cần nhìn nhận xem liệu có rủi ro đáng tiếc nào trong thanh toán giao dịch lãi vay của doanh nghiệp hay không ?

Một doanh nghiệp vay nợ nhiều, nhưng kinh doanh không hiệu suất cao, mức sinh lời của đồng vốn thấp ( hoặc thua lỗ ) thì khó hoàn toàn có thể bảo vệ thanh toán giao dịch tiền lãi vay đúng hạn .

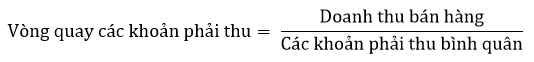

Hệ số vòng quay các khoản phải thu

Như ở trên, doanh nghiệp chiếm hữu vốn từ NCC, từ người lao động, …

… thì ở chiếu ngược lại, doanh nghiệp cũng bị người mua chiếm hữu vốn, hình thành nên những khoản phải thu .

Nếu doanh nghiệp cứ liên tục cho người mua mua chịu, mà không thu tiền, thì không sớm thì muộn, sẽ không có đủ tiền để Giao hàng cho sản xuất, kinh doanh .

Như tôi đã đề cập với bạn ở Báo cáo LCTT, tầm quan trọng của dòng tiền trong doanh nghiệp ra làm sao ?

Và để nhìn nhận việc vận tốc tịch thu nợ công ( những khoản phải thu ) của doanh nghiệp, tất cả chúng ta sử dụng Hệ số vòng xoay những khoản phải thu :

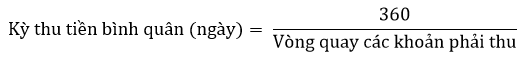

Và lấy 360 ngày ( 1 năm ) chia cho vòng xoay những khoản phải thu, ta được :

Kỳ thu tiền trung bình cho tất cả chúng ta biết : Sau bao lâu, doanh nghiệp sẽ thu được tiền bán hàng ?

Hệ số này nhờ vào vào chủ trương bán chịu, chủ trương thanh toán giao dịch của doanh nghiệp .

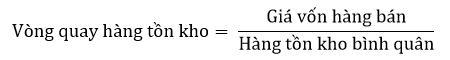

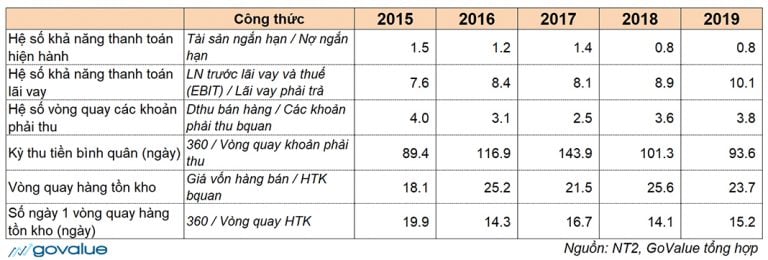

Hệ số vòng quay hàng tồn kho

Hệ số này phản ánh việc : 1 đồng vốn hàng tồn dư hoàn toàn có thể quay vòng bao nhiêu lần trong một kỳ ?

Thông thường, thông số vòng xoay hàng tồn dư càng lớn có nghĩa là hàng tồn dư ít, mẫu sản phẩm của doanh nghiệp được tiêu thụ nhanh, vốn không bị ứ đọng ở hàng tồn dư .

Tuy nhiên, để hoàn toàn có thể Kết luận thông số vòng xoay hàng tồn dư cao là xấu hay tốt. Bạn cần phải xem xét đến đặc thù ngành nghề kinh doanh, cũng như chủ trương hàng tồn dư của doanh nghiệp .

Ví dụ, một doanh nghiệp sản xuất nhận thấy giá nguyên vật liệu đang giảm. Họ sẽ tăng nhanh việc dự trữ nguyên vật liệu. Khi đó, hàng tồn dư dự trữ sẽ tăng lên, làm cho vòng xoay hàng tồn dư giảm xuống .

Việc mua được nguyên vật liệu với giá rẻ, sẽ khiến cho giá tiền sản xuất giảm xuống, từ đó giúp ngày càng tăng doanh thu .

Tương tự, bạn cũng sẽ tính được :

Ví dụ

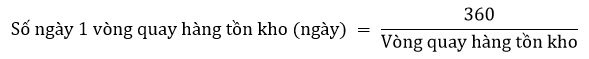

Chúng ta sẽ giám sát những chỉ số về năng lực giao dịch thanh toán của NT2 từ 3 – 5 năm để hoàn toàn có thể nhìn thấy xu thế .

- Hệ số thanh toán hiện hành: Mặc dù 3 năm gần đây, hệ số này có xu hướng giảm. Tuy nhiên, vẫn xấp xỉ1, nên khả năng thanh toán của NT2 không có gì phải lo lắng.

- Chi phí lãi vay của NT2 cũng được đảm bảo khá chắc chắn, khi mà hệ số khả năng thanh toán lãi vay được giữ ở mức cao. Và sắp tới, NT2 cũng sẽ trả hết nợ vay.

- Kỳ thu tiền bình quân của NT2 giảm do không còn bị EVN chiếm dụng vốn nữa.

- Vòng quay hàng tồn kho ở đây không có nhiều ý nghĩa đối với NT2. Bởi vì, hàng tồn kho của doanh nghiệp là dầu DO – nguyên liệu dự phòng (thuyết minh BCTC) và công cụ dụng cụ phục vụ cho hoạt động sửa chữa, đại tu nhà máy.

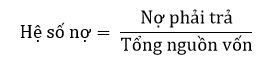

Bước #7: Phân tích đòn bẩy tài chính

Chúng ta sẽ sử dụng Hệ số nợ để nhìn nhận .

Hệ số này cho tất cả chúng ta thấy được tỷ trọng nợ trong tổng nguồn vốn của doanh nghiệp .

Hệ số nợ của doanh nghiệp bao nhiêu là hợp lý?

Thật khó để nhìn nhận được tỷ suất nợ như thế nào là hài hòa và hợp lý với doanh nghiệp. Tỷ lệ này phụ thuộc vào vào nhiều yếu tố như : hình thức doanh nghiệp, quy mô doanh nghiệp, hay mục tiêu vay …

Nhưng thường thì …

… Hệ số nợ thấp biểu lộ doanh nghiệp có mức độ bảo đảm an toàn cao, rủi ro đáng tiếc tài chính thấp .

trái lại, doanh nghiệp có thông số nợ cao sẽ tiềm ẩn nhiều rủi ro đáng tiếc .

Tập đoàn Hoa Sen ( Mã CK : HSG ) là một ví dụ. Hãy xem BCTC Quý 3.2018 của Tập đoàn .

Tính đến quý 3.2018, nợ phải trả của HSG đạt hơn 18.000 tỷ đồng. Hệ số nợ của doanh nghiệp tăng lên gần 0,78 .

Sẽ chẳng có gì đáng nói nếu như Hoa Sen làm ăn hiệu suất cao, doanh thu tăng trưởng tăng đương với số nợ vay. Đằng này, vay nợ nhiều, nhưng doanh thu của Hoa Sen không tăng mà còn giảm, hàng tồn dư cao và những khoản phải thu thời gian ngắn tăng .

Và những yếu tố trên đã dẫn tới, tác dụng kinh doanh của Hoa Sen năm sau thấp hơn năm trước, quý sau thấp hơn quý trước .

Bạn còn nhớ Tips: Nhận diện sớm rủi ro tài chính từ Bảng cân đối kế toán mà tôi đã giới thiệu ở Bước #2 của bài viết.

NWC của HSG < 0. Như vậy, HSG đang sử dụng nợ thời gian ngắn để hỗ trợ vốn cho góp vốn đầu tư dài hạn. Điều này là vô cùng mạo hiểm . Chưa kể đến, trong số 18.000 tỷ đồng nợ phải trả kia, thì có đến 12.000 tỷ đồng là nợ vay thời gian ngắn. Như vậy áp lực đè nén về lãi vay của HSG không phải là nhỏ . Hãy thử đo lường và thống kê những thông số năng lực giao dịch thanh toán ! Liệu bạn có dám góp vốn đầu tư vào HSG tại thời gian hiện tại ?

- Tìm hiểu thêm: 6 nhóm chỉ số tài chính (QUAN TRỌNG) cần biết

Bước #8: Phân tích khả năng sinh lời

Doanh nghiệp hoạt động giải trí là vì tiềm năng doanh thu. Do đó, doanh thu sẽ là chỉ tiêu phản ánh hiệu suất cao của hàng loạt quy trình góp vốn đầu tư, sản xuất và kinh doanh .

Thông qua nghiên cứu và phân tích năng lực sinh lời, bạn sẽ nhìn nhận được hiệu suất cao hoạt động giải trí của doanh nghiệp .

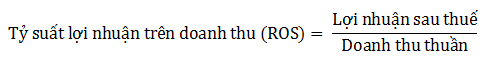

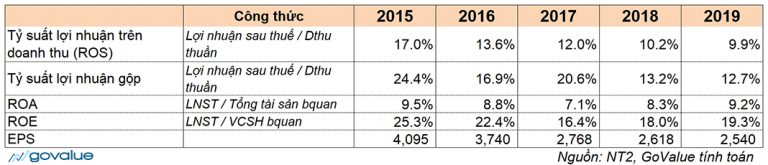

Tỷ suất lợi nhuận sau thuế trên doanh thu

Chỉ số này biểu lộ : 1 đồng lệch giá thuần thì doanh nghiệp thu về bao nhiêu đồng doanh thu sau thuế ? Nó phản ánh hiệu suất cao trong việc quản trị ngân sách của doanh nghiệp .

Doanh nghiệp có tỷ suất ROS không thay đổi và cao hơn đối thủ cạnh tranh là những doanh nghiệp có lợi thế cạnh tranh đối đầu lớn, quản trị ngân sách tốt. Thậm chí đây còn là những doanh nghiệp số 1 trong nghành nghề dịch vụ kinh doanh đó .

Tỷ suất lợi nhuận này phụ thuộc vào vào đặc thù kinh tế tài chính kỹ thuật của ngành kinh doanh, kế hoạch cạnh tranh đối đầu của doanh nghiệp .

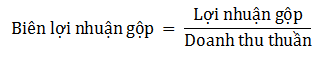

Tỷ suất lợi nhuận gộp (hay Biên lợi nhuận gộp)

“ Từ 1 đồng lệch giá thuần, doanh nghiệp thu được bao nhiêu đồng doanh thu gộp ” – là ý nghĩa của chỉ số này .

Chỉ số này phản ánh hiệu suất cao của việc quản trị chi phí sản xuất của doanh nghiệp ( NVL, nhân công, .. ), năng lực tạo ra doanh thu cũng như năng lực cạnh tranh đối đầu của doanh nghiệp trên thị trường .

Doanh nghiệp duy trì một biên doanh thu gộp cao, không thay đổi qua nhiều năm …

… thường là doanh nghiệp có lợi thế cạnh tranh đối đầu tốt, loại sản phẩm phân phối được nhu yếu thị trường .

Lợi thế cạnh tranh đối đầu đó hoàn toàn có thể là : mẫu sản phẩm độc quyền, tên thương hiệu, ngân sách thấp … cũng hoàn toàn có thể doanh nghiệp đang tăng trưởng ở một thị trường tiềm năng nhưng lại chưa có nhiều đối thủ cạnh tranh cạnh tranh đối đầu …

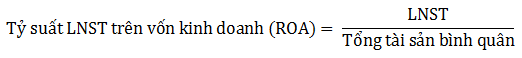

Tỷ suất lợi nhuận sau thuế trên tổng tài sản

Hệ số này phản ánh : 1 đồng gia tài tạo ra bao nhiêu đồng LNST ? Hay hiệu suất cao sử dụng gia tài của doanh nghiệp thế nào ?

Thông thường, ROA càng cao càng tốt .

Với những doanh nghiệp trong ngành cơ bản như sắt thép, giấy, hóa chất … thì ROA là chỉ tiêu vô cùng quan trọng .

Vì những doanh nghiệp này sử dụng gia tài dài hạn là máy móc, thiết bị … để nâng cao tỷ suất lợi nhuận. ROA cao biểu lộ việc doanh nghiệp quản trị hiệu suất cao ngân sách khấu hao, ngân sách nguồn vào tốt .

Tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu

Đây là một chỉ tiêu được những nhà đầu tư chăm sóc .

Hệ số này bộc lộ : mức LNST thu được trên mỗi 1 đồng vốn chủ bỏ ra trong kỳ .

ROE càng cao, bộc lộ hiệu suất cao trong việc sử dụng vốn chủ càng cao .

Chỉ số này phản ánh tổng hợp những góc nhìn về trình độ quản trị tài chính, trình độ quản trị ngân sách, trình độ quản trị gia tài, trình độ quản trị nguồn vốn của doanh nghiêp .

Dựa và ROE, bạn cũng hoàn toàn có thể nhìn nhận liệu doanh nghiệp đó có lợi thế cạnh tranh đối đầu hay không ?

Những doanh nghiệp có ROE cao ( thường trên 20 % ) và không thay đổi trong nhiều năm ( kể cả khi thị trường khó khăn vất vả ) là những doanh nghiệp có lợi thế cạnh tranh đối đầu vững chắc .

Tuy nhiên, ROE cao quá cũng không phải là tốt. Hãy cẩn trọng !

Có thể hoạt động giải trí kinh doanh của doanh nghiệp không có gì đổi khác, nhưng doanh nghiệp lại đang mua lại CP quỹ hoặc doanh nghiệp này đang tách ra từ công ty mẹ khiến cho vốn CP giảm, khiến ROE tăng .

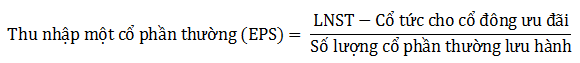

Thu nhập một cổ phần thường

Chỉ tiêu phản ánh : 1 CP thường trong năm thu được bao nhiêu đồng doanh thu sau thuế ? Hay còn gọi là chỉ số EPS .

Ví dụ EPS của NT2 năm 2017 đạt 2.768 đồng. Có nghĩa là : cứ mỗi CP bạn chiếm hữu sẽ nhận được 2.768 đồng LNST .

EPS cao phản ánh năng lượng kinh doanh của doanh nghiệp mạnh. Doanh nghiệp có tiền để trả cổ tức cho cổ đông nhiều hơn .

Tuy nhiên, không phải cứ CP có EPS cao là đáng mua .

Tôi có một ví dụ cho bạn. Hiện CP A giá 10.000 đồng có EPS là 1.000 đồng. Cổ phiếu B giá 30.000 đồng, EPS là 1.500 đồng. Khi đó, tất cả chúng ta sẽ lựa chọn cổ phếu A, mặc dầu EPS của A thấp hơn .

Bởi vì : với 30.000 đồng, bạn hoàn toàn có thể mua 3 CP A, và mỗi năm doanh thu bạn có được là 3.000 đồng. Trong khi đó, nếu lựa chọn B, bạn mua được 1 CP B và doanh thu mỗi năm chỉ là 1.500 đồng mà thôi .

Ví dụ

Quay trở lại ví dụ về NT2

- Các chỉ số sinh lời của NT2 có sự tăng/giảm khác nhau trong những năm qua. Như tỷ suất lợi nhuận trên doanh thu hay biên lợi nhuận gộp thì có xu hướng giảm (do giá khí giai đoạn này tăng, khiến chi phí nhiên liệu tăng…);

- Trong khi đó, tỷ lệ ROA, ROE có sự cải thiện tích cực.

- Biên lợi nhuận gộp của NT2 > 12%. Như vậy, NT2 hiện đang có lợi thế cạnh tranh nhất định trong ngành.

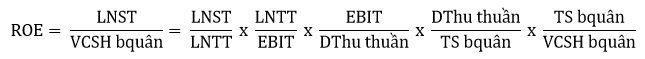

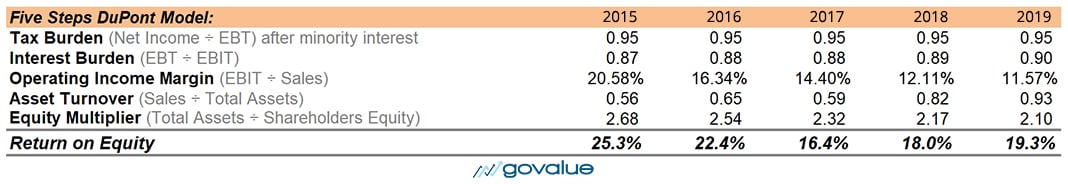

Tips: Hệ số Dupont

Hệ số Dupont được sử dụng để nghiên cứu và phân tích mối liên hệ giữa những chỉ số tài chính. Mô hình giúp tất cả chúng ta hoàn toàn có thể phát hiện ra những tác nhân chính tác động ảnh hưởng đến chỉ tiêu cần nghiên cứu và phân tích .

Tôi sẽ ví dụ cho bạn quy mô Dupont 5 yếu tố để nghiên cứu và phân tích chỉ số ROE .

ROE sẽ nhờ vào vào 5 yếu tố :

- Tỷ lệ LNST/LNTT: Hiện doanh nghiệp đang chịu mức thuế suất TNDN là 5%.

Tuy nhiên, đây không phải lợi thế về thuế của NT2. Bởi những doanh nghiệp điện khác cũng nhận được mức thuế suất khuyến mại tựa như .

- Tỷ lệ LNTT/EBIT: tác động của chi phí lãi vay tới ROE? Ở ví dụ này, tỷ lệ này không có sự biến động nào quá lớn qua các năm.

- Tỷ lệ EBIT/Dthu thuần hay EBIT margin: đây là nhân tố chính ảnh hưởng đến ROE của NT2. Tỷ lệ này có xu hướng giảm qua từng năm.

- Tỷ lệ Dthu thuần/TS bquân: thể hiện hiệu quả sử dụng tài sản ngày càng tăng lên.

- TS bquân/VCSH bquân: 1 công thức khác của đòn bẩy tài chính. Tỷ lệ này có xu hướng giảm. Đây là tín hiệu tốt.

Qua phân tích Dupont, chúng ta thấy được rằng: EBIT margin là yếu tố cần được cải thiện nếu doanh nghiệp muốn tăng tỷ suất sinh lời ROE.

Bước #9: Phân tích dòng tiền

Mục đích của việc nghiên cứu và phân tích dòng tiền là nhìn nhận năng lượng tài chính, cũng như chất lượng dòng tiền của doanh nghiệp .

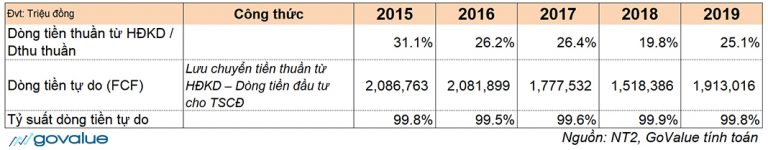

Dòng tiền thuần từ hoạt động kinh doanh/Doanh thu thuần

Tỷ lệ này cho tất cả chúng ta biết doanh nghiệp nhận được bao nhiêu đồng trên 1 đồng lệch giá thuần ?

Mặc dù không có một số lượng đơn cử để tham chiếu, nhưng rõ ràng …

… Tỷ lệ này càng cao càng tốt .

Bạn nên so sánh với tài liệu quá khứ để phát hiện ra những sai khác .

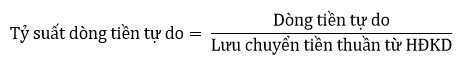

Tỷ suất dòng tiền tự do

Tỷ tiêu này phản ánh chất lượng dòng tiền của doanh nghiệp. Dòng tiền tự do phản ánh số tiền sẵn có nhằm mục đích sử dụng cho những hoạt động giải trí của doanh nghiệp .

Trong đó :

Dòng tiền tự do ( Free Cashflow ) = Lưu chuyển tiền thuần từ HĐKD – Dòng tiền góp vốn đầu tư cho TSCĐ .

Chúng ta phải trừ đi Dòng tiền cho hoạt động giải trí góp vốn đầu tư TSCĐ, do tại :

Dòng tiền góp vốn đầu tư TSCĐ được xem như thể để duy trì lợi thế cạnh tranh đối đầu và hiệu suất cao hoạt động giải trí cho doanh nghiệp .

Như vậy, dòng tiền tự do càng lớn, chứng tỏ tình hình tài chính của doanh nghiệp càng tích cực .

Bạn thấy đó, NT2 duy trì được một tỷ suất dòng tiền thuần từ HĐKD trên Doanh thu thuần khá là cao, > 25 %. Rất không thay đổi .

Bên cạnh đó, vì không cần phải góp vốn đầu tư lớn vào TSCĐ nữa, nên gần như 100 % dòng tiền thuần từ HĐKD được doanh nghiệp tự do sử dụng. Cụ thể, chúng đã được sử dụng để chi trả nợ vay, trả cổ tức cho cổ đông …

NT2 mở màn trả cổ tức từ năm năm ngoái với tỷ suất khá cao và đều đặn. Đây cũng là một tín hiệu tốt, bộc lộ tình hình tài chính lành mạnh của doanh nghiệp .

Phân tích xu hướng dòng tiền

Để triển khai nghiên cứu và phân tích xu thế dòng tiền …

… Số liệu dòng tiền của từng hoạt động giải trí sẽ được cộng dồn theo từng năm .

Mục đích là để vô hiệu sự dịch chuyển về dòng tiền tại 1 thời gian đơn cử ,

Ngoài ra, việc quan sát dòng tiền trong 1 tiến trình dài sẽ giúp bạn xác lập được doanh nghiệp đang trong quy trình tiến độ nào của chu kỳ luân hồi kinh doanh .

Đây là yếu tố quan trọng để bạn đưa ra quyết định hành động có nên hỗ trợ vốn vốn cho doanh nghiệp trong tiến trình hiện tại hay không ?

Như ở NT2, tiến trình 2007 – 2011 là tiến trình góp vốn đầu tư cho xí nghiệp sản xuất, chính vì thế mà dòng tiền hoạt động giải trí góp vốn đầu tư ngày càng tăng, và dòng tiền hoạt động giải trí tài chính cũng tăng tương ứng. Doanh nghiệp đi vay để hỗ trợ vốn cho dự án Bất Động Sản .

Tuy nhiên, từ 2011 trở đi, nhà máy sản xuất khởi đầu đi vào quản lý và vận hành. Dòng tiền thuần từ HĐKD mở màn ngày càng tăng. Hoạt động góp vốn đầu tư không còn lớn như tiến trình trước, nên dòng tiền góp vốn đầu tư quy trình tiến độ này đa phần là đi ngang .

Dòng tiền thu từ HĐKD không thay đổi, giúp NT2 dữ thế chủ động giao dịch thanh toán những khoản nợ vay. Điều này giúp cho nợ vay của doanh nghiệp giảm dần qua từng năm. Giúp cải tổ sức khỏe thể chất tài chính cho doanh nghiệp .

* * * * * * * *

WHAT’S NEXT?

Như vậy, tất cả chúng ta đã biết cách đọc BCTC và vận dụng những chỉ số tài chính để nghiên cứu và phân tích doanh nghiệp .

Hãy rèn luyện chịu khó .

Kiên nhẫn, kiên trì và những giọt mồ hôi là sự tích hợp khác thường và bất bại để tạo ra sự thành công xuất sắc ! – Napoleon Hill

Tuy nhiên, bạn mới chỉ đi được 1 nửa chặng đường trên con đường góp vốn đầu tư .

“ Định giá doanh nghiệp ” là bước tiếp theo bạn cần học để hoàn thành xong kiến thức và kỹ năng góp vốn đầu tư của mình .

Tôi xin giới thiệu đến bạn bài viết: 9 cách định giá cổ phiếu đơn giản nhất trong đầu tư.

Xem thêm: Soundtrack – Wikipedia tiếng Việt

Bên cạnh đó, Value Investing Masterclass 2.1 – Lớp học góp vốn đầu tư giá trị tiên phong và duy nhất ở Nước Ta, do GoValue tổ chức triển khai cũng sẽ giúp bạn tìm được những thời cơ góp vốn đầu tư tốt nhất .

Bạn hoàn toàn có thể tìm hiểu thêm thông tin chi tiết cụ thể về khóa học tại đây : Value Investing Masterclass 2.1 .

Source: https://vh2.com.vn

Category : Startup