Xử lý máy giặt Electrolux lỗi E-61 hiệu quả https://appongtho.vn/cac-xoa-may-giat-electrolux-bao-loi-e61-tu-z Bạn đang gặp lỗi E-61 máy giặt Electrolux? Đừng lo lắng đây là quy trình 18 bước giúp bạn tự...

Lãi suất vay ngân hàng mới nhất năm 2023

1. Lãi suất vay ngân hàng là gì?

Khi bạn vay ngân hàng, số tiền vay sẽ được ngân hàng vận dụng một mức lãi suất nhất định. Đó chính là lãi suất vay ngân hàng. Từ số tiền cho vay bắt đầu cộng với mức lãi suất ( thường tính theo năm ), ngân hàng sẽ tính được số tiền mà người mua phải trả hàng tháng .

Vay tín chấp và vay thế chấp ngân hàng là hai hình thức vay thông dụng lúc bấy giờ. Mỗi hình thức sẽ có lãi suất và cách tính lãi khác nhau .

Lãi suất vay tín chấp:

Bạn đang đọc: Lãi suất vay ngân hàng mới nhất năm 2023

Vay tín chấp là hình thức vay không cần gia tài bảo vệ hoặc bảo lãnh. Ngân hàng sẽ xem xét uy tín của cá thể người vay và năng lượng trả nợ của người đó để quyết định hành động hạn mức và thời hạn vay. Hình thức này thường tương thích với cá thể có nhu yếu vay tiêu dùng, ship hàng nhu yếu đời sống như cưới hỏi, du lịch, shopping những món đồ có giá trị nhỏ và vừa, … Nếu có tặng thêm, lãi suất vay ngân hàng 1 năm theo hình thức tín chấp thường rơi vào khoảng chừng 10 – 16 %. Khi hết khuyến mại, những ngân hàng thường vận dụng mức lãi suất từ 16 – 25 % / năm. Lãi vay ngân hàng theo hình thức tín chấp thường cố định và thắt chặt trong khoảng chừng thời hạn vay vốn. Với hình thức này, tiền lãi sẽ được tính theo dư nợ giảm dần, nghĩa là tính trên số tiền trong thực tiễn người vay còn nợ sau khi đã trừ đi phần gốc đã trả trước đó. Với phương pháp tính lãi trên, bạn hoàn toàn có thể trả hết nợ trong thời hạn ngắn nhất. Bởi vậy, tính lãi vay dựa trên dư nợ giảm dần đang là xu thế trong cách tính lãi suất trả góp .

Lãi suất vay thế chấp:

Vay thế chấp ngân hàng là hình thức vay tiền có gia tài bảo vệ mà trong thời hạn vay, người mua phải còn quyền sở hữu với gia tài đó. Lãi vay ngân hàng thế chấp ngân hàng sẽ không đổi khác trong thời hạn đầu, sau đó sẽ thả nổi theo lãi suất của thị trường. Hiện nay, lãi suất vay ngân hàng 1 năm theo hình thức thế chấp ngân hàng xê dịch từ 10 – 16 %. Tuy nhiên, hình thức vay này thường tương thích với những gói vay mua trả góp xe hơi, nhà tại, du học, … cùng khoản tiền vay lớn, hoàn toàn có thể lên tới hàng tỷ đồng. Do đó, những ngân hàng thường tung khuyễn mãi thêm để đưa lãi suất vận dụng trong thời hạn đầu vay thế chấp ngân hàng về mức thấp, khoảng chừng từ 6 % / năm trở lên .

2. Các loại lãi suất vay

Hiện nay, lãi suất vay ngân hàng được chia thành 3 loại gồm lãi suất cố định và thắt chặt, thả nổi và hỗn hợp. Mỗi loại sản phẩm tín dụng thanh toán sẽ vận dụng một loại lãi suất khác nhau .

– Lãi suất cố định: Hiểu đơn giản, lãi suất cố định là mức lãi được giữ nguyên cho đến khi kết thúc thời gian vay vốn. Loại lãi này thường áp dụng cho các khoản vay ngắn hạn.

Ví dụ: Lãi suất vay vốn trong hợp đồng tín dụng là 8%, cố định trong 1 năm thì trong khoảng thời gian đó, dù lãi suất thị trường tăng hay giảm thì mức lãi suất cho vay vẫn giữ nguyên 8%, không thay đổi.

- Ưu điểm: Do lãi suất không đổi trong suốt thời gian vay vốn nên khách hàng có thể tính trước được tất cả các khoản chi phí liên quan đến khoản vay. Chi phí tiền lãi giữ nguyên ngay cả khi lãi suất thị trường tăng lên.

- Nhược điểm: Bất lợi duy nhất của các khoản vay áp dụng lãi suất cố định đó là khi lãi suất thị trường giảm thì lãi suất vay sẽ không được giảm mà vẫn giữ nguyên. Lãi suất cố định sẽ luôn được giữ nguyên dù lãi suất thị trường tăng hay giảm.

Ví dụ: Anh Nguyễn Văn A vay số tiền 20.000.000 VNĐ trong vòng 1 năm với mức lãi suất cố định là 12%/năm. Như vậy số tiền lãi anh A phải trả hàng tháng là: 200.000 VNĐ (20. 000.000 x (12%/12)) trong suốt 1 năm.

– Lãi suất thả nổi: Lãi suất thả nổi được hiểu là loại lãi bị điều chỉnh, thay đổi theo thời gian, áp dụng cho tất cả các khoản vay. Thông thường, lãi suất thả nổi được tính dựa trên lãi suất tiết kiệm kỳ hạn 12 tháng hoặc 24 tháng cộng với biên độ lãi suất.

Ví dụ: Giả sử với kỳ hạn vay 1 năm, lãi suất tiết kiệm kỳ hạn 12 tháng là 6%, biên độ lãi suất ngân hàng đưa ra là 3,5% thì lãi suất vay thả nổi là 9,5%.

- Ưu điểm: Lãi suất thả nổi sẽ tăng giảm theo thị trường. Khi lãi suất thị trường giảm thì thường lãi suất vay của khách hàng cũng được điều chỉnh giảm.

- Nhược điểm: Khách hàng khó dự tính được chi phí vay do lãi suất thường xuyên thay đổi. Đặc biệt khi lãi suất thị trường tăng thì chi phí lãi vay sẽ tăng cao, bất lợi cho khách hàng.

Ví dụ: Anh Trần Văn B vay thế chấp số tiền 20.000.000 VNĐ trong 1 năm. Với mức lãi suất 1%/tháng trong vòng 6 tháng đầu. Sau 6 tháng đó lãi suất sẽ thả nổi.

– Theo như cách tính lãi suất trả góp thì số lãi suất anh B phải đóng mỗi tháng trong 6 tháng đầu sẽ là : 200.000 VNĐ ( 20.000.000 x 1 % ) trong vòng 6 tháng tiên phong .

– Sang tháng thứ 7 số tiền lãi anh B phải đóng sẽ dựa vào lãi suất hiện tại của thị trường. Lãi suất này hoàn toàn có thể cao hơn hoặc thấp hơn so với lãi suất khởi đầu được ghi trong hợp đồng .

– Nếu so sánh với anh A ở trên, số tiền phải đóng mỗi tháng trong 6 tháng đầu của người mua B là như nhau. Tuy nhiên, sau 6 tháng, số tiền anh B phải đóng chưa thể xác lập được đơn cử. Chính vì vậy nếu vay trong một thời hạn dài, rủi ro đáng tiếc là điều hoàn toàn có thể xảy ra với loại lãi suất vay thả nỗi này .– Lãi suất hỗn hợp: Lãi suất hỗn hợp là loại lãi suất kết hợp giữa cố định và thả nổi, được áp dụng cho các khoản vay trung hoặc dài hạn theo gói ưu đãi của mỗi ngân hàng.

Ví dụ: Ngân hàng áp dụng lãi suất 8% cho khoản vay mua ô tô trong 1 năm (12 tháng) đầu. Từ tháng 13, lãi suất có thể sẽ được thả nổi theo công thức lãi suất vay = lãi suất tiết kiệm kỳ hạn 12 tháng + 3% (biên độ lãi suất). Giả sử lãi suất tiết kiệm kỳ hạn 12 tháng là 7,5% thì lãi suất vay kể từ tháng 13 trở đi = 7,5% + 3% = 10,5%.

- Ưu điểm: Lãi suất cố định ban đầu thường là mức lãi suất ưu đãi, giúp khách hàng giảm chi phí lãi vay trong thời gian vốn gốc còn cao.

- Nhược điểm: Sau thời gian ưu đãi lãi suất sẽ được thả nổi. Lúc này khi lãi suất thị trường tăng thì đồng nghĩa với mức lãi suất khách hàng phải chịu cũng sẽ tăng cao hơn.

Ví dụ: Giả sử 100$ là tiền vay của khoản vay, và lãi suất hỗn hợp là 10%.

– Sau một năm bạn có 100$ và 10$ lãi suất, với tổng số tiền là 110$.

– Trong năm thứ hai, lãi suất ( 10 % ) được vận dụng cho người đứng đầu ( 100 USD, dẫn đến 10 $ lãi ). Và lãi tích góp ( 10 USD, dẫn đến 1 $ lãi ). Với tổng số 11 $ lãi suất trong năm đó, và 21 $ cho cả hai năm .

3. Cách tính lãi suất vay ngân hàng

Khi vay vốn ngân hàng ngoài việc chăm sóc lãi suất vay bao nhiêu, người mua nên khám phá cách tính lãi suất vay ngân hàng mà những ngân hàng đang vận dụng. Có 2 cách tính lãi suất thông dụng lúc bấy giờ, đơn cử :

Tính trên dư nợ gốc: Tính trên dư nợ gốc là cách thức tính lãi theo đó tiền lãi được tính theo dư nợ gốc không thay đổi mỗi tháng. Cách này có thể được hiểu đơn giản là dù gốc có giảm nhưng lãi vẫn giữ nguyên cho đến cuối kỳ. Theo đó, bạn có thể tính theo công thức như sau:

Lãi suất tháng = Lãi suất năm/12 tháng

Tiền lãi trả hàng tháng = Số tiền gốc * Lãi suất tháng

Tổng số tiền phải trả hàng tháng = Tiền gốc/Thời gian vay + tiền lãi trả hàng tháng

Ví dụ: Anh Tùng đi vay 100.000.000 VNĐ, trong thời hạn 1 năm (12 tháng). Trong suốt 12 tháng, lãi suất luôn được tính trên số tiền nợ gốc là 100.000.000 VNĐ. Với lãi suất là 12%/năm thì số tiền anh Tùng cần trả là:

- Tiền lãi phải trả hàng tháng = 100.000.000 * 12%/12 = 1.000.000 VNĐ.

- Số tiền anh Tùng phải trả hàng tháng = 100.000.000/12 + 1.000.000 = 9.333.333 VNĐ.

- Sau 12 tháng số tiền anh Tùng cần trả cho ngân hàng là 112.000.000 VNĐ

Tính trên dư nợ giảm dần: Theo cách tính lãi trên dư nợ giảm dần thì lãi chỉ tính trên số tiền bạn còn nợ (sau khi đã trừ ra số tiền nợ gốc bạn trả hàng tháng trước đó). Đây là cách tính phổ biến của các ngân hàng thương mại cho các nhu cầu vay từ vay tiêu dùng đến vay sản xuất kinh doanh với hình thức thế chấp tài sản. Trong nguyên tắc này, lãi suất ngân hàng được tính theo công thức:

Số tiền phải trả hàng tháng = Số tiền vay/thời gian vay + Số tiền vay * lãi suất cố định hàng tháng

Ví dụ: Anh Tùng đi vay 100.000.000 VNĐ, trong thời hạn 1 năm (12 tháng). Vậy số tiền gốc mà anh Tùng sẽ phải trả hàng tháng là 8.333.333 VNĐ.

- Tháng đầu tiên anh Tùng sẽ phải trả: 8.333.333 + 100.000.000 * 12%/12 = 9.333.333 VNĐ.

- Tháng thứ hai anh Tùng sẽ phải trả: 8.333.333 + (100.000.000 – 9.333.333) * 12%/12 = 8.333.333 + 906,667 = 9.240.000 VNĐ.

- Tháng thứ ba anh Tùng sẽ phải trả: 8.333.333 + (100.000.000 – 9.333.333 – 9.240.000) * 12%/12 = 8.333.333 + 814,267 = 9.147.600 VNĐ.

- Các tháng tiếp theo cũng áp dụng theo công thức này.

Công cụ tính lãi vay: Để ước tính số tiền lãi vay và vốn phải trả hàng tháng, có thể sử dụng công cụ tính lãi vay trên website ngân hàng hoặc các website về tài chính khác. Các công cụ này khá đơn giản, chỉ cần nhập số tiền vay, thời gian vay và lựa chọn hình thức vay tương ứng. Hệ thống sẽ trả về kết quả ước tính chi tiết số lãi phải trả cho ngân hàng trong suốt thời gian vay vốn. Cách sử dụng công cụ tính lãi vay:

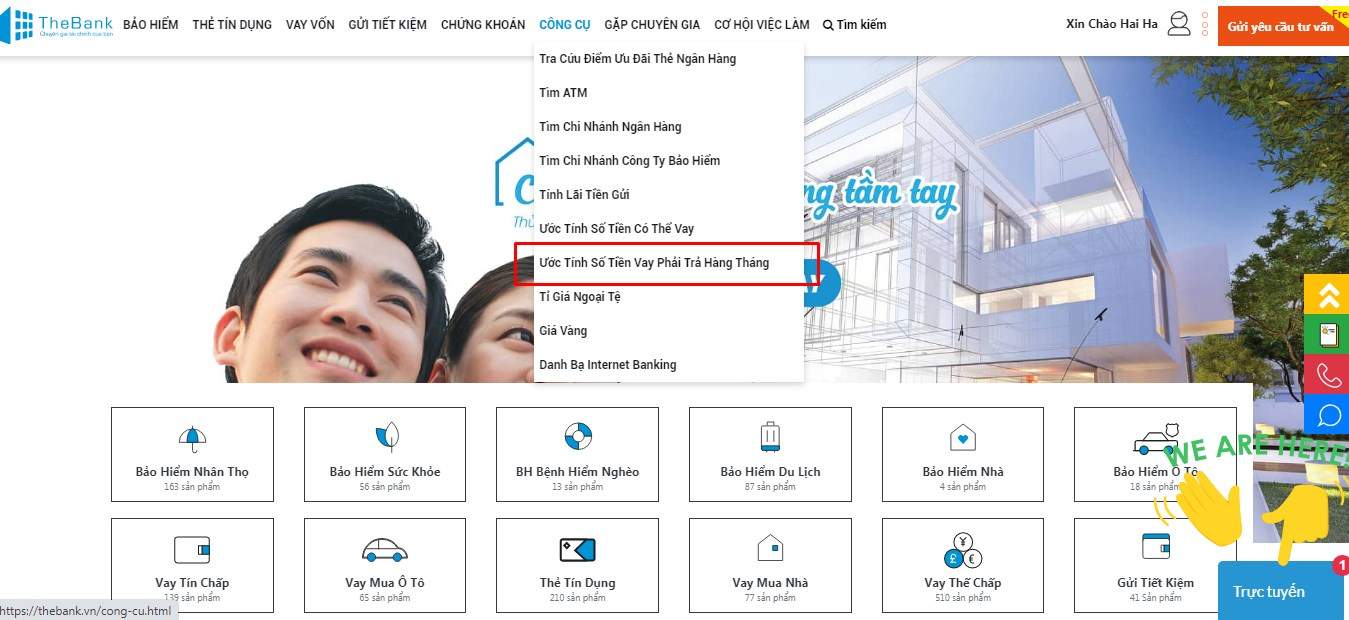

– Bước 1: Truy cập vào website, di chuột vào menu công cụ và chọn “Ước tính số tiền vay phải trả hàng tháng” .

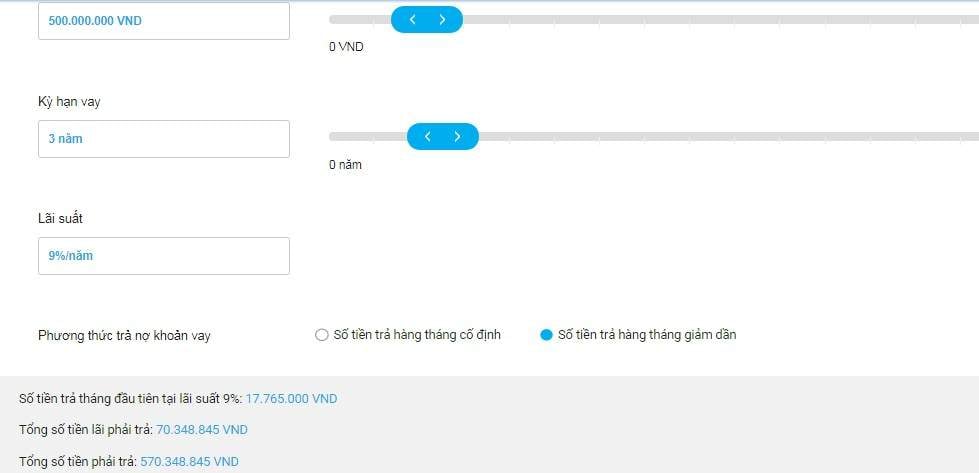

– Bước 2: Nhập thông tin số tiền vay, kỳ hạn vay và lãi suất vay. Hệ thống sẽ trả về kết quả ước tính số lãi phải trả tương ứng.

4. Những lưu ý khi vay ngân hàng

Trước khi tiến hành vay vốn ngân hàng, bạn nên ghi nhớ 6 lưu ý quan trọng sau đây:

- Xác định chính xác nhu cầu, thu nhập cá nhân với khoản vay mong muốn để có thể cân đối tài chính, khả năng chi trả hàng tháng, đồng thời điều chỉnh khoản vay sát với nhu cầu thực tế.

- Tìm hiểu mức lãi suất, hạn mức vay, các gói vay của từng ngân hàng sao cho có lợi và phù hợp nhất với nhu cầu của bản thân bạn.

- Kiểm tra chính xác thông tin trên hợp đồng vay, điều khoản, điều kiện ghi trên hợp đồng.

- Kiểm tra lại số tiền đã giải ngân theo đúng thỏa thuận, ngay lập tức khiếu nại khi phát hiện số tiền giải ngân không khớp với hợp đồng.

- Yêu cầu nhận lại hồ sơ từ phía ngân hàng.

Nên chọn cách tính lãi suất vay ngân hàng nào lợi nhất?

Tùy vào nhu yếu sử dụng nào để chọn hình thức tính lãi suất vay ngân hàng tương thích. Vì từng cách tính lãi suất vay đều có ưu điểm và hạn chế riêng. Cách tính lãi suất vay ngân hàng trên dư nợ gốc giảm dần thường được vận dụng cho nhu yếu vay tiêu dùng, vay sản xuất kinh doanh thương mại với hình thức là thế chấp ngân hàng gia tài. Trong khi cách tính lãi suất vay ngân hàng trên dư nợ khởi đầu không được khuyến khích cho những khoản vay như vay tiêu dùng thế chấp ngân hàng .

Hy vọng bài viết trên của Luật Minh Khuê đã cung ứng cho quý bạn đọc những thông tin có ích. Trân trọng cảm ơn .

Source: https://vh2.com.vn

Category : Dịch Vụ