Lỗi H-28 tủ lạnh Sharp Các mẹo sửa chữa đơn giản Tại sao tủ lạnh Sharp lỗi H28? Nguyên nhân, dấu hiệu & hướng dẫn cách tự khắc phục lỗi...

Phân biệt không chịu thuế, thuế suất 0%, không tính thuế GTGT

Tại bài viết này, Anpha sẽ phân biệt điểm giống và khác nhau giữa đối tượng không chịu thuế GTGT, chịu thuế GTGT 0% và không kê khai tính nộp thuế GTGT. Xem ngay!

I. Căn cứ pháp lý

Thông tư 219 / 2013 / TT-BTC về thuế GTGT phát hành ngày 31/12/2013 .

II. Giống nhau giữa không chịu thuế, chịu thuế GTGT 0%, không phải kê khai tính nộp thuế GTGT

- Doanh nghiệp khi bán hàng, dịch vụ thuộc các đối tượng này thì đều không phải nộp thuế GTGT;

- Người mua hàng hóa, dịch vụ thuộc các đối tượng này không phải trả tiền thuế GTGT nên sẽ không có thuế GTGT đầu vào được khấu trừ.

Tham khảo: Quy định về thuế GTGT.

III. Khác nhau giữa không chịu thuế, chịu thuế GTGT 0%, không phải kê khai tính nộp thuế GTGT

1. Đối tượng không chịu thuế, chịu thuế GTGT 0%, không phải kê khai tính nộp thuế GTGT

➤ Không chịu thuế GTGT

Hàng hóa, dịch vụ thuộc đối tượng người tiêu dùng này hầu hết vì nguyên do phúc lợi xã hội, được nhà nước khuyến khích kinh doanh thương mại sản xuất hoặc đó là hàng hóa dịch vụ do nhà nước trả tiền, như :

- Các sản phẩm từ trồng trọt, chăn nuôi, nuôi trồng thủy sản dưới dạng chỉ qua sơ chế hoặc chưa được chế biến thành các sản phẩm khác của các tổ chức, cá nhân tự sản xuất, bán ra và ở khâu nhập khẩu;

- Các loại bảo hiểm, dịch vụ liên quan đến y tế chăm sóc sức khỏe cho người và vật nuôi, dịch vụ ngành giáo dục, hoạt động xuất bản;

- Hàng hóa, dịch vụ do nhà nước trả tiền như: vũ khí, khí tài, phục vụ quốc phòng, an ninh; hoạt động phát sóng các chương trình truyền thanh, truyền hình;

- Các sản phẩm phần mềm, dịch vụ phần mềm.

Tham khảo: Đối tượng không chịu thuế GTGT.

➤ Chịu thuế GTGT 0%

Hàng hóa, dịch vụ thuộc đối tượng người tiêu dùng này về thực chất là hàng hóa, dịch vụ chịu thuế nhưng chịu thuế với thuế suất 0 %. Vì nguyên do hàng hóa, dịch vụ này không được tiêu dùng tại Nước Ta nên nhà nước không được thu thuế so với hàng hóa, dịch vụ này. Ví dụ như :

- Hàng hóa, dịch vụ xuất khẩu ra nước ngoài, khu phi thuế quan;

- Dịch vụ ngành hàng hải, hàng không cung cấp cho tổ chức nước ngoài;

- Hoạt động xây lắp công trình ở nước ngoài và trong khu phi thuế quan;

- Vận tải quốc tế bao gồm vận tải hàng khách, hàng hóa theo chặng từ Việt Nam đến nước ngoài và ngược lại;

- Hàng hóa, dịch vụ thuộc đối tượng không chịu thuế GTGT khi xuất khẩu ra nước ngoài.

Xem thêm: Đối tượng chịu thuế 0%.

➤ Không phải kê khai tính nộp thuế GTGT

Theo quan điểm cá thể của người viết hàng hóa, dịch vụ thuộc đối tượng người dùng này có 2 nguyên do hầu hết sau :

Lý do 1 : Do thực chất những hoạt động giải trí này không phải là hoạt động giải trí kinh doanh thương mại, không có sự trao đổi mua và bán, ví dụ như :

- Các khoản tiền thưởng, tiền hỗ trợ, tiền bồi thường do vi phạm hợp đồng;

- Các khoản thu hộ, chi hộ.

Lý do 2 : Vì đây là chủ trương trấn áp của nhà nước để hạn chế gian lận trong khấu trừ và hoàn thuế GTGT, ví dụ như :

- Doanh nghiệp nộp thuế GTGT theo phương pháp khấu trừ bán sản phẩm chăn nuôi, trồng trọt, thủy sản, hải sản chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường cho doanh nghiệp ở khâu thương mại nhằm hạn chế gian lận khai khống thuế GTGT hàng nông sản đầu vào để hoàn thuế;

- Tài sản cố định khi điều chỉnh giữa các đơn vị hạch toán phụ thuộc nhằm để kiểm soát khả năng các đơn vị chuyển thuế GTGT cho nhau thông qua hoạt động điều chuyển tài sản.

Tham khảo: Đối tượng không phải kê khai tính nộp thuế GTGT.

2. Khấu trừ và hoàn thuế GTGT đầu vào

Tùy vào việc đơn vị chức năng kinh doanh thương mại hàng hóa, dịch vụ thuộc đối tượng người dùng không chịu thuế, chịu thuế GTGT 0 % hay không phải kê khai tính nộp thuế GTGT mà lao lý về khấu trừ và hoàn thuế GTGT đầu vào sẽ khác nhau, đơn cử như bảng dưới đây :

|

Khấu trừ & hoàn thuế GTGT đầu vào |

Không chịu thuế GTGT | Chịu thuế GTGT 0 % |

Không phải kê khai tính nộp thuế GTGT |

| x | ✓ | ✓ |

3. Kê khai thuế GTGT đối với bên mua và bên bán

3.1. Kê khai thuế GTGT đối với bên mua

- Không chịu thuế và không phải kê khai tính nộp thuế GTGT: Hóa đơn đầu vào không cần kê khai trên tờ khai 01/GTGT;

- Chịu thuế GTGT 0%: Kê khai hóa đơn đầu vào với thuế suất 0% vào chỉ tiêu [23] trên tờ khai 01/GTGT.

3.2. Kê khai thuế GTGT đối với bên bán

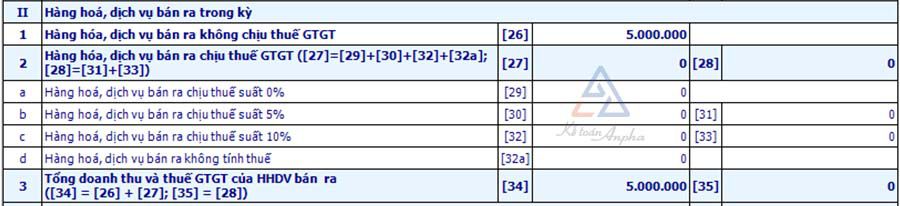

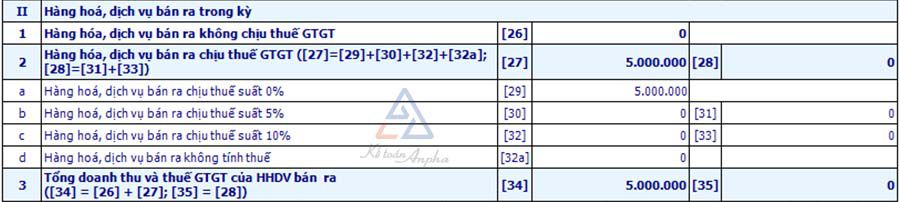

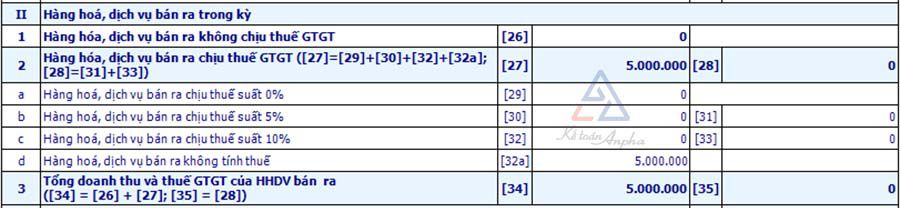

- Không chịu thuế GTGT: Kê khai doanh thu không chịu thuế vào chỉ tiêu [26] trên tờ khai 01/GTGT;

- Chịu thuế GTGT 0%: Kê khai doanh thu chịu thuế 0% vào chỉ tiêu [29] trên tờ khai 01/GTGT;

- Không phải kê khai tính nộp thuế GTGT: Kê khai doanh thu không phải kê khai tính nộp thuế vào chỉ tiêu [32a] trên tờ khai 01/GTGT.

4. Quy định xuất hóa đơn

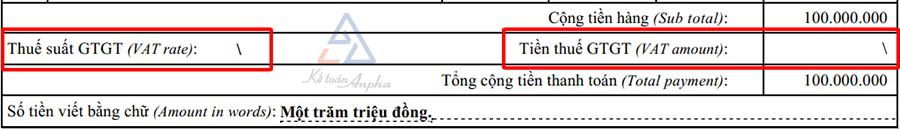

- Không chịu thuế và không kê khai tính nộp thuế GTGT: Khi xuất hóa đơn thì trên hóa đơn GTGT ghi rõ giá bán là giá không có thuế GTGT, dòng thuế suất và thuế GTGT không ghi, gạch chéo;

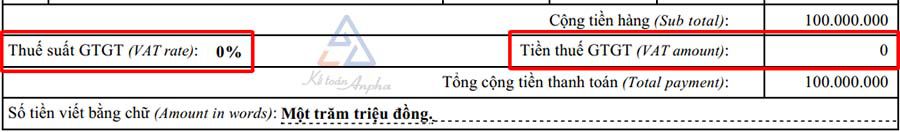

- Chịu thuế GTGT 0%: Khi xuất hóa đơn thì trên hóa đơn GTGT ghi rõ giá bán là giá không có thuế GTGT, dòng thuế suất ghi “0%” và thuế GTGT ghi giá trị bằng “0”;

IV. Câu hỏi khi phân biệt không chịu thuế, chịu thuế GTGT 0% và không phải kê khai tính nộp thuế GTGT

1. Hóa đơn đầu vào là hóa đơn không chịu thuế có phải kê khai trên tờ khai thuế GTGT không?

Hóa đơn mua hàng hóa, dịch vụ thuộc diện không chịu thuế thì không phải kê khai trên tờ khai thuế GTGT .

2. Thuế GTGT đầu vào của các trường hợp không phải kê khai tính nộp thuế GTGT có được khấu trừ hay không?

Thuế GTGT đầu vào của hàng hóa, dịch vụ phục vụ trực tiếp hoạt động không phải kê khai tính nộp thuế GTGT của doanh nghiệp thì được khấu trừ toàn bộ.

Phương Nam – Phòng Kế toán Anpha

Source: https://vh2.com.vn

Category : Dịch Vụ